מדריך הטרמפיסט והטרמפיסטית לבורסה

בהשקעה מחקה-מדד אנחנו כמו טרמפיסטים - נצמדים למדד ומגיעים איתו ליעד אליו הוא מגיע בעצמו. אז מי האדם שחשב על זה כבר ב-1952, כמה זה עובד ואיך אתם יכולים לעשות את זה בחסכונות ובהשקעות שלכם?

תסתכלו לרגע על האיש הזה:

הדוד האמריקאי הזה עבר שישה התקפי לב ואפילו השתלת לב.

ובין לבין, הוא גם הקים את אחת מחברות ניהול ההשקעות המצליחות בעולם.

החברה שהוא ייסד שינתה את עולם ההשקעות לנצח (כן, זו לא קלישאה) והיא מנהלת כיום נכסים בהיקף של 4.5 טריליון דולר.

מזהים?

זה ג’ון בוגל, אחד המייסדים של חברת קרנות ההשקעה “ונגארד” (Vanguard).

בוגל המציא את מה שאנחנו קוראים בכתבה הזו – “מדריך הטרמפיסט לבורסה” (או הטרמפיסטית…).

למה אנחנו מתכוונים?

להשקעות מחקות-מדד.

כלומר, במקום לבחור להשקיע במניה כזו או אחרת, בוחרים את כל השוק בו נסחרות המניות ונצמדים אליו, כמו טרמפיסטים.

וזה נכון גם לאיגרות חוב. במקום לבחור להשקיע באיגרת חוב בריבית כזו או אחרת, של חברה איקס או Y, בוחרים במדד שלם של איגרות חוב ו…להיצמד.

בארץ ובעולם יש אלפי מדדים שאפשר להיצמד אליהם, באמצעות קרנות מחקות-מדד או תעודות סל.

לדוגמה: מדד תל אביב 125, הכולל את 125 המניות של החברות הגדולות ביותר בבורסה המקומית.

מדד S&P 500 הכולל את 500 החברות המובילות בארה”ב.

מדדי “תל בונד” בבורסה בתל אביב, הכוללים איגרות חוב של חברות הנסחרות בבורסה.

וכאמור, עוד המון מדדים אחרים.

כשאנחנו כותבים “טרמפיסטים”, הכוונה היא שבהשקעה כזו אתם מה שנקרא – פאסיביים. אתם לא בוחרים באיזו מניה להשקיע כך ובאיזו איגרת חוב להשקיע, אלא אתם קונים את כל השוק – כל המניות במדד מסוים וכל איגרות החוב באחד מהמדדים הרלוונטיים.

אוקי, אז למה לעשות את זה? למה להיות פאסיביים?

למה להשקיע במדד S&P 500 ולא, נניח, רק בגוגל ונטפליקס?

או למה להשקיע במדד תל אביב 125 ולא לקנות, נניח, את המניה של חברת פתאל ועוד כמה מניות שאולי נראות לכם מעניינות?

(לא שאנחנו מביעים פה דעה על פתאל או גוגל או נטפליקס. זה רק לשם המחשה).

אז כדי לענות, בואו נחזור רגע לג’ון בוגל, שהסביר כבר מזמן למה כדאי לעשות השקעה רחבה – באמצעות מדדים.

כבר ב-1951 בוגל בן ה-22 כתב בעבודת הגמר שלו באוניברסיטת פרינסטון:

לנסות להכות את השוק באמצעות בחירת מניות זה יומרני

מה הוא אמר פה בעצם?

שלנסות להשיג תשואה גבוהה מזו שמשיג המדד של כל השוק… ובכן, בהצלחה עם זה…

בוגל גם אמר שמשקיעים מצליחים הכי הרבה כשהם רוכבים על המגמות ארוכות הטווח של השוק.

בהתאם לפילוסופיה הזו, ב-1975, כשבוגל הקים את ונגארד עם שני שותפים, הם החליטו למכור קרנות מחקות-מדד.

כלומר, הקרנות של ונגארד לא מנסות להכות את המדדים, אלא מסתפקות בלהיצמד אליהם, באמצעות רכישת כל המניות במדד מסוים או מדגם מייצג של המניות במדד הזה.

אה, ופרט חשוב מאוד: דמי הניהול בקרנות האלה לרוב נמוכים יותר.

עכשיו, שלא תחשבו שזה עבר בשקט, כל הדבר המהפכני הזה.

“האיוולת של בוגל”, כתבו באחד העיתונים ב-1979. “ונגארד תהיה נפילה בסדר גודל שייקספירי”, כתב מגזין “פורבס” (שלימים אכל את כל הכובע והתנצל). ועוד ועוד פירגונים, גם מקולגות למקצוע וגם מהעיתונות הכלכלית.

טוב, מאז עברו איזה ארבעים שנה ומה גילינו?

שגם וגם.

כלומר, השקעות מחקות-מדד הן דבר מצוין והן לגמרי מוכיחות את עצמן, אבל, אפשר גם להכות את השוק – להשיג תשואה גבוהה ממנו.

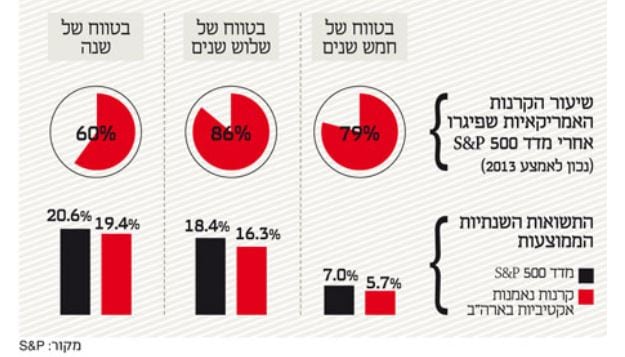

זה קשה, אבל יש מנהלי השקעות שמצליחים לעשות את זה. לא תמיד, לא ברצף ואף אחד לא יודע מראש מי יצליח, אבל הנה, תראו את הסטטיסטיקה האחרונה שמצאנו:

אז מה בעצם אנחנו אומרים פה?

שני דברים:

1. שמוצרי השקעה וחיסכון מחקי-מדד הם דבר מעולה.

2. שזה גם רעיון טוב לשלב בינם לבין מוצרי השקעה “מנוהלים”, כאלה שבהם מנהל או מנהלת השקעות בוחרים איפה להשקיע את הכסף.

שילוב כזה יוצר תיק נכסים מפוזר ומאוזן, הכולל גם וגם.

למה?

בדיוק בגלל מה שכתבנו קודם. כי לעקוב אחרי השוק זה דבר מצוין אבל גם ניהול השקעות אקטיבי זה דבר נכון.

לדוגמה, ניזכר ב-2017 בה מנהלי השקעות רבים בישראל בחרו לא להשקיע במניית טבע. חלק גדול מהם הצליח להשיג תשואה גבוהה יותר ממדד ת”א 35, שמניית טבע העיקה עליו בגלל המשקל הגבוה שלה בו.

בגלל זה, אנחנו ב-IBI מציעים גם מוצרי השקעה מחקי-מדד (“פאסיביים”) וגם ניהול השקעות “אקטיבי”, בשפת שוק ההון.

מכיוון שהתכנסנו כאן כדי לדבר קצת על עולם המוצרים הפאסיבי, בואו נעשה סקירה קצרה על איך חוסכים ומשקיעים בהם.

הנה בקצרה, קווים מנחים למספר אפשרויות:

קרנות נאמנות מחקות-מדד

קרנות נאמנות מחקות-מדד הן דרך יעילה לפזר השקעות כי אפשר להשקיע באמצעותן בגיאוגרפיות שונות ובתחומים מגוונים ורחבים. תציצו בעמוד על הקרנות המחקות של IBI, יש שם כמעט 50 קרנות מחקות באפיקי איגרות חוב ממשלתיות, איגרות חוב קונצרניות (של חברות), מניות בארץ ומניות בחו”ל – באירופה, ארה”ב ושווקים מתעוררים.

תיק השקעות מחקה-מדד

ב-IBI פיתחנו את תיק ההשקעות IBI Smart שמשלב בין שני עולמות ההשקעה – אקטיבי ופאסיבי. תיק ההשקעות מורכב מקרנות מחקות-מדד העוקבות אחר מדדי שוק שונים, אך מי שעושים את הבחירה איפה וכמה להשקיע הם מנהלי ומנהלות השקעות.

הם עושים את זה כי התפישה שלנו היא שבתיק השקעות זה נכון להתחשב גם בפרמטרים כמו אינפלציה, מצב השוק, סטיית תקן, מכפילים, תשואות ועוד. לכן, בחירת המדדים ובניית התיק נעשית גם בהתאם להם.

קופת גמל להשקעה מחקה-מדד

טוב, כבר אין צורך לדבר על היתרונות הרבים של קופת גמל להשקעה, נכון? אם אתם רוצים להיזכר, אז כתבנו עליה המון.

בכל מקרה, תוכלו לחסוך חלק מהכסף או את כולו במסלולים מחקי-מדד.

זה מעניין, יש באמת הרבה אנשים שמשלבים: חלק מהכסף במסלול “אקטיבי” וחלק במחקה-מדד.

קופת גמל וקרן השתלמות מחקות-מדד

עבור רובנו, החיסכון פנסיוני הוא החיסכון הכי חשוב בחיים, ולכן דורש חשיבה מעמיקה, גם על היבטי הביטוח.

בכל מקרה, גמל והשתלמות, שהם חסכונות לטווח בינוני-ארוך ואפילו ארוך מאוד, הם המתאימים ביותר למוצרים מחקי-מדד, בדיוק כפי שבוגל אמר.

בנוסף, בגלל שדמי הניהול בגמל והשתלמות מחקי-מדד נמוכים יותר, אפקט הצבירה של הכסף מתגבר.

אז לסיום ולסיכום

“שכח מהמחט, קנה את ערימת השחת”, אמר בוגל.

הוא התכוון לכך ש…עזבו אתכם מלבחור מניות, פשוט תקנו את המדד.

אבל גם אחרי יותר מ-40 שנה מוצלחות של ניהול פאסיבי, עדיין יש מקום למנהלי השקעות והחלטות השקעה, וכולם חיים ובועטים זה לצד זה.

אז אם אתם בעניין פאסיבי, או בעניין של לשלב, יש לכם את כל הכלים ומכשירי ההשקעה לעשות את זה. בכל מקרה, למטה, תוכלו למצוא שלוש כתבות נוספות בנושא.

מתלבטים? רוצות להתייעץ?

מוזמנים ומוזמנות ליצור איתנו קשר > כאן בטופס בצד שמאל של העמוד או למטה.