למה אמריקאים מוכנים לשלם ריבית גבוהה על הלוואות לשיפוץ נכסי נדל"ן, ואיך תוכלו להיות חלק מזה?

הרבה אנשים בארה"ב מתפרנסים מרכישת בתים, שיפוצם ומכירתם ברווח - אבל כדי לשפץ הם זקוקים להלוואה שהבנקים לא נלהבים לתת. בחלל הזה נכנס ה-P2P - פלטפורמות שמפגישות בין המשפצים למלווים. קרן IBI SBL מאפשרת לכם להשקיע בהלוואות כאלה, שמגובות בנכסי נדל"ן.

נפתח בסקר אנונימי של שאלה אחת: תגידו, כשאתם מתארחים במלון – לא משנה אם הוא בארץ או בחו”ל – גם אתם (ואתן) אוהבים להיכנס מתחת לשמיכה ולזפזפ בטלוויזיה? מסכימים שזה אחד הדברים הכיפיים בחדר במלון? לא? מה לא?… בכל מקרה, על זה בטח כן תסכימו איתנו: אפשר ללמוד הרבה על המקום שאתם נמצאים בו, רק מלצפות בערוצי הטלוויזיה המקומיים.

למשל, בטלוויזיה בארצות הסקנדינביות, גם אם תיתקלו בסדרה על מקרי רצח מטורללים ומסמררי שיער, הכל יהיה מאוד שקט ומאופק. וגם מעוצב. בטלוויזיה של השכנים שלנו, במצרים, יש הרבה ערוצים עם דיונים ופלפולים על דת.

ואצלנו? המון אקטואליה וחדשות, מוקדם בבוקר, בצוהריים, ולכל אורך הערב. ויש אצלנו גם הרבה סאטירה, מאז ומתמיד. אולי זו הדרך שלנו להתמודד עם החיים הלחוצים כאן.

ומה עם ארה”ב? לאמריקאים יש איזה עניין עם סדרות בטלוויזיה על אנשים שקונים בתים, משפצים אותם, ולאחר מכן מוכרים אותם ברווח (בתקווה…).

בארה”ב קוראים לזה Fix and Flip והאמריקאים פשוט מתים על הז’אנר. חלק מהעניין הרב מגיע בגלל שיש בארה”ב הרבה אנשים שזה מה שהם עושים לפרנסתם – קונים בתים במצב לא משהו, משפצים ומוכרים ברווח.

טוב, אז איך כל זה קשור להשקעות? ובאופן ספציפי, להשקעות אלטרנטיביות?

אז ההסבר הוא כזה: כדי לקנות בית וגם לשפץ אותו, צריך כסף, ולא מעט ממנו. כמו שאמרו בסרט המיתולוגי “מציצים”, רמונט עולה כסף. ומי ישלם?…?

ואכן, רוב האנשים בארה”ב שעושים Fix and Flip על בתים, זקוקים למימון. הם לוקחים הלוואה שהבטוחה שלה היא נכס הנדל”ן, והם מחזירים אותה לאחר שהם מוכרים את הבית המשופץ ברווח.

עד כאן הכל טוב ויפה, רק יש עניין קטן: בנקים בארה”ב לא ממש רצים לתת הלוואות קצרות טווח שמגובות בנדל”ן. למה? כי זה מצריך מהבנקים להשקיע הרבה זמן בתהליך הבדיקה לפני מתן אשראי, וגם יש להם גם קושי בסיווג הלוואות כאלה בדו”חות הכספיים שלהם.

התוצאה של כל זה היא שבארה”ב יש ביקוש להלוואות כאלה – בהיקף של 50 מיליארד דולר בשנה, אבל אין כל כך מענה מצד הבנקים.

בהעדר אלטרנטיבות, הלווים – משפצי הבתים – מוכנים לשלם עבור מימון כזה ריבית גבוהה למדי, למרות שנכס נדל”ן שנמצא שברשותם מהווה בטוחה מלאה ואמור דווקא להוזיל את עלות האשראי.

בחלל שנוצר בין הביקוש הגבוה להיצע הנמוך, נכנס הפינטק, עם הלוואות –P2P בתחום הנדל”ן – “הלוואות עמית לעמית”. השם המקצועי של הלוואות כאלה הוא MPL – Market Place Lending.

החל מ-2010 התפתחה בארה”ב תעשייה של הלוואות כאלה ליזמים פרטיים, לצורך קנייה, השבחה ומכירת נכסים ברחבי ארה”ב. היקף ההלוואות עומד כיום על 34 מיליארד דולר בשנה בארה”ב. רק לפני כעשור הוערך היקף הלוואות בכ-900 מיליון דולר בלבד. גם משקיעים מוסדיים – בהם למשל IBI – נכנסו לתחום הזה. נגיע לזה בהמשך.

אבל קודם, קצת על איך זה עובד.

אז איך זה עובד?

השוק הזה עובד באמצעות למעלה מ-100 פלטפורמות אינטרנטיות שמעניקות את האשראי. הפלטפורמות מחברות בין הביקוש להיצע. בצד הביקוש: יזמים הזקוקים להלוואת גישור עבור שיפוץ בית. בצד ההיצע: משקיעים המעוניינים להשקיע את כספם בחוב לטווח קצר, המגובה בנכסי נדל”ן.

כל הלוואה מגובה בשיעבוד ראשון לנכס, והון עצמי בשיעור ממוצע של כ-25% מגובה ההלוואה. אי-עמידה בתנאי ההלוואה תגרום ללווה לאיבוד ההון העצמי ולהפסד כספי משמעותי. בנוסף, הרוב המוחלט של ההלוואות בשוק ניתן בערבות אישית, כך שהמשמעות של פיגור או אי-תשלום החוב היא פגיעה בציון האשראי (Credit Score) של הלווה.

תהליך קבלת ההלוואה עובד כך: הלווים מספקים לפלטפורמה מספר פרמטרים, בהם מיקום הנכס, מחיר הרכישה, תקציב השיפוץ, דירוג אשראי, ניסיון בתחום. הטכנולוגיה עוזרת לדאוג לשאר. גם כאן מילת הקסם היא: אלגוריתם. הפלטפורמות משתמשות באלגוריתם המעבד את הנתונים ובוחן את כדאיות העסקה.

איפה הסיכון?

הסיכון העיקרי מגיע משוק הנדל”ן בארה”ב. ברור שכשהשוק “רך”, קשה יותר למכור נכסים, זה לוקח יותר זמן ולפעמים צריך להוריד במחיר. בינתיים, 2019 הפתיעה לטובה. בניגוד למה שציפו, הריבית בארה”ב הופחתה. זה אומר שבעלי נכסים יכולים ליהנות ממימון בריבית נמוכה יחסית וששוק הנדל”ן מוסיף להיות חזק (כן, כמו בישראל בערך).

מה מראים הנתונים הכלכליים על שוק הנדל”ן?

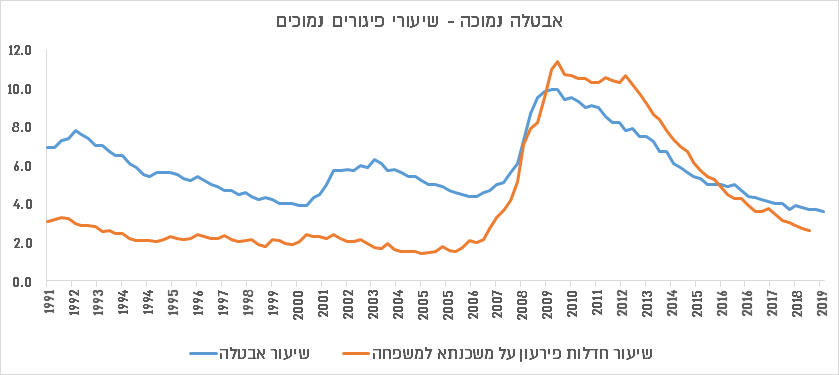

יש משתנים כלכליים שמשפיעים על היכולת לרכוש בתים, וכתוצאה מכך משפיעים על יכולת ההחזר של הלווים בשוק ה-Fix and Flip בארה”ב. אבטלה היא משתנה מרכזי. כיום, שיעור האבטלה בארה”ב עומד על שפל של כ-50 שנה – כ-3.6%. המשמעות היא שלצרכנים יש הכנסה מספקת גם עבור תשלום חשבונות וגם מעבר לכך.

בגרף למטה אפשר לראות את המיתאם הגבוה בין שיעור האבטלה בארה”ב לשיעור חדלות פירעון על משכנתאות. זה אומר שכשרמת האבטלה נמוכה, גם שיעורי הפיגורים נמוכים.

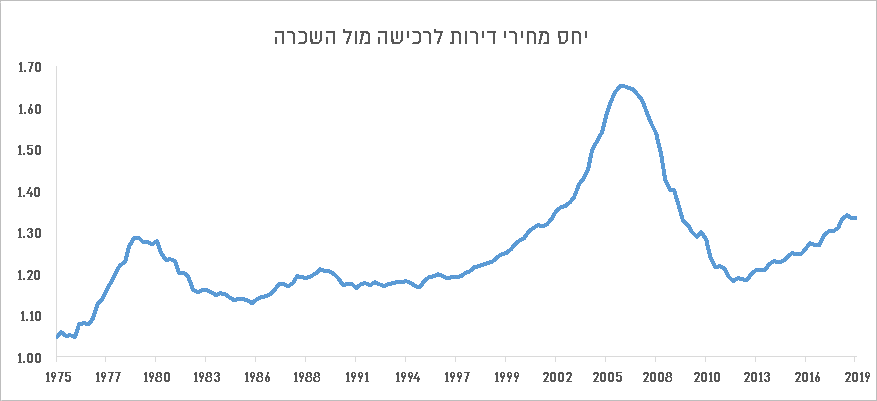

מדד נוסף ליציבות הכלכלית של משקי בית הוא היחס בין מחירי בתים המוצעים לרכישה, למחירי בתים המוצעים להשכרה. ככל שהיחס גבוה יותר, השכירות הופכת לאטרקטיבית יותר, כי קשה לרכוש בית. כשהמדד הזה מגיע לרמות גבוהות, אנשים מעדיפים לשכור. במצב כזה, הביקוש לדירות לרכישה עלול להיפגע.

בגרף פה למטה אפשר לראות שכיום המדד נמצא ברמות נמוכות יחסית.

עולם הנדל”ן הוא אינסופי כמעט בכל מה שקשור לנתונים, יחסים וגרפים, ונראה לנו שעוד מהם כאן זה כבר יהיה קצת מעייף ומטרחן. אז נציין רק נתון אחד נוסף: בחמש השנים האחרונות היתה עלייה בביקוש לרכישת נדל”ן בארה”ב.

בשורה התחתונה, נכון לסוף 2019 שוק הנדל”ן בארה”ב ממשיך להיות חיובי, האבטלה מוסיפה להיות ברמת שפל ולכן מצבם של משקי הבית בארה”ב טוב.

איך משקיעים בשוק ההלוואות ל-Fix and Flip?

בעצם, כל אחד ואחת יכולים להשקיע בהלוואות כאלה, באמצעות הפלטפורמות המקוונות. הסכום המינימלי להשקעה נע בין אלף ל-5,000 דולר. בשנים האחרונות יותר ויותר פלטפורמות פועלות בשוק, יש ביניהן הבדלים כאלו ואחרים, והן פועלות באזורים שונים בארה”ב. המובילות בשוק הן Fund That Flip, Share States, Peer Street, ו-Patch of land.

הגדולה מבין הפלטפורמות היא Lending Home שהוקמה בקליפורניה ב-2013. עד היום היא מימנה הלוואות בשווי של כ-3.5 מיליארד דולר, היא פעילה ב-26 מדינות שונות בארה”ב ומעסיקה מעל 200 עובדים.

היתרון של קרנות השקעה

אנחנו כאן גם כדי לכתוב שלמשקיעים גדולים יש יתרונות על פני משקיע פרטי אחד. למשל, זכות ראשונים לעסקאות שנסגרו לאחרונה והיכרות מעמיקה עם התחום, שמאפשרת חיתום איכותי של ההלוואות. חלק מהמשקיעים הגדולים בתחום הם קרנות השקעה. קרנות כאלה בעצם מאפשרות למשקיעים פרטיים להשקיע בתחום הזה, רק בלי לעשות את הכל לבד.

יש בישראל מספר קרנות השקעה בתחום. אחת מהן היא IBI SBL שעושה את זה מ-2017 אצלנו, ב-IBI בית השקעות. קרן SBL משקיעה בהלוואות גישור המגובות בנכסי נדל”ן בארה”ב.

נדגיש: רק הלוואות, שמשמשות רק לשיפוץ נכס קיים. לא נדל”ן יזמי (זו אופרה אחרת לגמרי, עם סיכונים אחרים).

קרן SBL פועלת בפיזור רחב, על פני מאות נכסים באזורים רבים בארה”ב. כל עסקה נבדקת בשקלול של מעל ל-30 פרמטרים (הניסיון של הלווה, איכות שוק הנדל”ן המקומי, שיעור אבטלה באזור ועוד). SBL היא קרן השקעות אלטרנטיבית, כלומר היא משקיעה בנכסים שיש להם מיתאם נמוך לנכסים המסורתיים בשוק ההון – מניות ואיגרות חוב למיניהן.

השקעה בקרן אפשרית רק עבור לקוחות “כשירים”. זאת בהתאם להגדרה בתוספת הראשונה של חוק ניירות ערך, תשכ”ח-1968.

יש עוד כמה וכמה דברים לספר על קרן SBL, אז אם אתם משקיעים ומשקיעות “כשירים” בהתאם להגדרה מעלה, אתם מוזמנים ומוזמנות ליצור קשר.

אדם מומינוב ודור סגרון, אנליסטים בקרנות השקעה אלטרנטיביות ב-IBI.