זרימת הכסף בעולם מוכיחה: שיקולים ערכיים לא פחות חשובים מהדוחות הכספיים

גיוסים שהולכים וגדלים משנה לשנה, תנודתיות נמוכה יותר בתיק ההשקעות, שקיפות הנוגעת להתנהלות החברה, כניסה של טריליוני דולרים לתחום וגם השפעה ערכית וחיובית על העולם הם חלק מהיתרונות הטמונים במונח ESG, שהולך וגדל בתיק הנכסים העולמי

זרימת הכסף בעולם

בשנים האחרונות, אנו עדים למגמה של חברות ואף מדינות, שמעודדות משקיעים לתת דגש על חברות בעלות דירוג ESG גבוה. מדד ESG משמש כתו תקן בינלאומי לבחינת חברות, על פי 38 קריטריונים בתחומי חברה, סביבה וממשל תאגידי (Environmental, Social, Corporate Governance). בחודש האחרון, רשות ניירות ערך בישראל פרסמה שהיא פועלת לקידום גילוי ודיווח וולונטרי של עקרונות ה-ESG, בדוחות של התאגידים המפורסמים לציבור המשקיעים. הרשות מובילה את הנושא, לאור ההתפתחויות שחלו בשנים האחרונות בשווקי ההון המובילים בעולם, לצד העניין הגובר, שמגלים משקיעים מקומיים ובינלאומיים בנושא האחריות התאגידית. כמו הרשות, גם גופים פרטיים וחברות, שמנהלות טריליוני דולרים, נותנים יותר תשומת לב ודגש להיבט הזה בהשקעות.

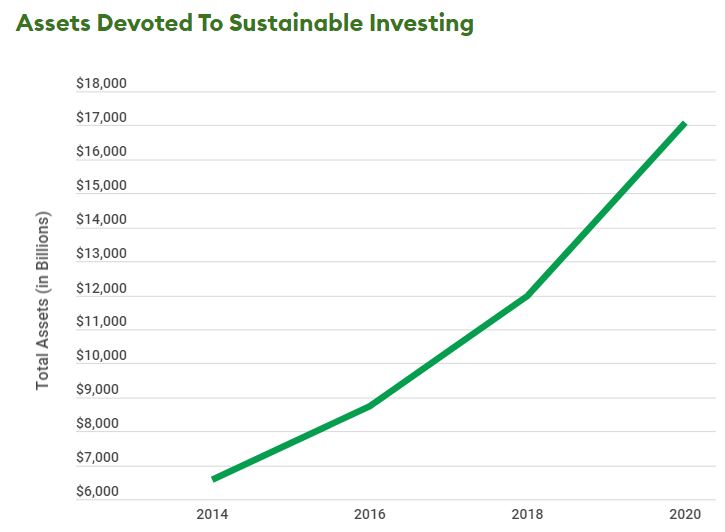

בהתאם לדו”ח הדו שנתי של US SIF, הפורום לקיימות והשקעות אחראיות, כ-33% מסך כל הנכסים המנוהלים תחת ניהול מקצועי בארה”ב מושקעים בחברות בעלות דירוג ESG. המשמעות היא, שאחד מכל שלושה דולרים מוקצים לנושא השקעות אחראיות.

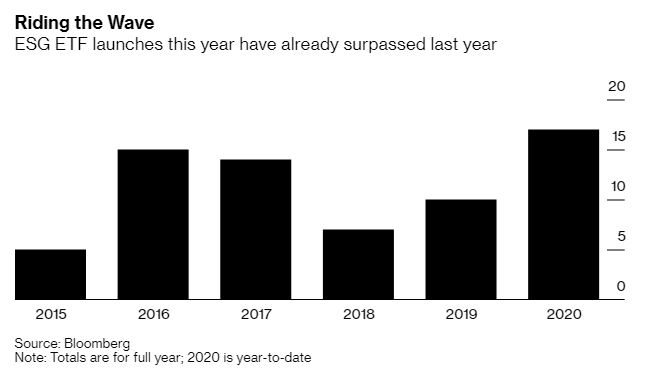

הביקוש והרצון הגובר להשקיע בתחום הוביל לא מעט חברות, לניהול השקעות, להנפיק קרנות נאמנות שמתמחות בתחום. בשנה האחרונה, ראינו שהגידול בתחום ממשיך, כך שבשנת 2020 היו כ-4 הנפקות של קרנות נאמנות ישראליות. חלקן אקטיביות וחלקן מחקות ולאחרונה הבורסה לני”ע בת”א השיקה את מדד תל אביב 125 אקלים נקי מדלקים. בשנת 2020 בארה”ב היו כ- 17 הנפקות של קרנות נאמנות ו- ETF, המתייחסים למדדי ESG, לעומת 10 הנפקות של מוצרים כאלו בשנת 2019. קרנות ETF הן מכשיר פיננסי, שנועד לעקוב באופן פסיבי אחר מדדים של מניות, אג”ח וסחורות. כמו כן, קרן מסוג ETF משקיעה את הכספים על פי הצמדה למדד פיננסי כלשהו, קבוע מראש, ללא שיקול דעת של הנהלת הקרן.

בעולם המערבי “פרצה” מגפת הקורונה ברבעון הראשון של 2020. הדבר בא לידי ביטוי ביציאה של כסף רב משוק ההון ותנודתיות רבה במדדי המניות והאג”ח. נתון שאפיין את מדדי המניות והאג”ח, בעלי דירוג ESG, הוא דווקא רמת התנודתיות הנמוכה יותר, לעומת המדדים המקבילים. בהשוואה שערכה מחלקת המחקר של חברת Morningstar, שפורסמה ב-3 באפריל 2020, נראה כי מדדי חברות עם קריטריון דירוג ESG הגיבו בפחות תנודתיות, ברבעון הראשון של שנת 2020, הרבעון בו פרצה הקורונה, בהשוואה למקבילים אליהם, ללא דירוגי ESG.

שקיפות והתנהלות החברות

דעה רווחת בעבר הייתה שאם הנך רוצה להשקיע באופן אחראי, עליך לשלם על כך, לצפות לרווחיות נמוכה יותר ולביצועי מניות פחות טובים. מילטון פרידמן, מהכלכלנים החשובים במאה ה-20, פרסם בשנת 1970 מאמר בעיתון האמריקאי, The New York Times, בו נאמר כי “האחריות החברתית של העסק היא אחת ויחידה: להשתמש במשאביו ולעסוק בפעילויות, שמטרתן להגדיל את רווחיו ובלבד שהוא פועל במסגרת כללי המשחק, כלומר, פועל בתחרות פתוחה וחופשית בלי הונאה או רמייה”. חמישה עשורים לאחר שנרשם המאמר, הגישה הכלכלית הזו השתנתה, משום שמנהלי השקעות כבר לוקחים בחשבון פרמטרים נוספים, פרט לרווחיות החברה. לאורך השנים נערכו מחקרים רבים שבחנו את היחס בין ESG וביצועים פיננסיים, והאם התנהלות אחראית יותר של החברה, כלכלית יותר או שרק מפריעה לחברה להתנהל כגוף עסקי שרוצה להרוויח? מחקר שריכז מעל 2000 מחקרים שונים (למחקר) מעיד כי ישנו מתאם חיובי בין תשואת החברה לבין מידת האחריות התאגידית, לפיה פועלת החברה. הממצאים מובילים לגישה חדשה, דרכה אנו בוחנים חברה, הכוללת בחינת אספקטים נוספים בעת בחינת כדאיות השקעה בחברה. גופי אנליזה רבים מתמקדים בעיקר בדו”ח הכספי של החברה, שורת הרווח או שורת ההפסד. מושגים כמו מכפיל, הערכת שווי, תזרים מזומנים הם חלק מבחינה של הדו”ח הכספי. האם אנחנו עלולים לפספס נתונים חשובים בדרך, כאלה שיכולים להדליק נורות אדומות? ההיסטוריה מוכיחה שכן. כשחברה מחליטה להתנהל ולדווח בהתאם לקריטריונים של ESG, זהו סימן חיובי להתנהלות נכונה של הנהלת החברה, שמצביע על כך שמנהלי החברה פועלים בשקיפות. בנוסף, החברה צפויה לגלות יותר אחריות תאגידית, שמשמעותה סבירות נמוכה לתביעות משפטיות, סקנדלים ועסקאות אסורות בין בעלי עניין.

לעקוב אחר הכסף הגדול

עם כניסתו לתפקיד, נשיא ארה”ב, ג’ו ביידן, החל לקדם תוכנית של כ-2 טריליון דולר, שבאמצעותה ייצור החשמל יהיה נקי מפליטות של גזי חממה עד שנת 2035. התוכנית כוללת מגוון השקעות בתחום והטבות מס לחברות. לצד זה, האירופאיים מבינים כבר שנים רבות שהתחממות כדור הארץ הוא נושא שלא ניתן להתעלם ממנו ויצרו את ה-Green Deal, שמטרתו להפוך את אירופה לנקייה וחופשיה משימוש באנרגיה מזהמת, לייעל את מערכת התחבורה, לעבור לשימוש באנרגיה מתחדשת, מזון בריא באיכות טובה, ולהפוך את כלכלת אירופה לבת קיימא. תוכנית העבודה של האיחוד האירופי תופסת תאוצה, על אף שהמסלולים הם ארוכי טווח. תהליכי שינוי התפיסה והטיית הכסף באה לידי ביטוי גם בארגונים פרטיים שמנהלים השקעות בכל העולם.

ריצת מרתון

השקעות ESG הפכו בשנים האחרונות למיינסטרים בארה”ב וגם בעולם. מנהלי השקעות מספקים מענה לביקוש שהולך וגובר, לגיוון נוסף בתיק הנכסים של הלקוח, כחלק מאסטרטגיה ארוכת טווח. מנהלי השקעות בעולם מתחילים לראות את תחום ההשקעות, הבנות קיימא, כחלק בלתי נפרד מתיק ההשקעות. בנוסף, הם נהנים מהידיעה שהכסף מושקע בחברות שיש להן מטרות וייעדים טובים, כלכליים וחברתיים כאחד, עבור החברה כולה ולמען עולם ועתיד טובים יותר.

ב- IBI תמצאו מגוון מכשירי השקעה המאפשרים חשיפה להשקעות ESG, ביניהם, תיק IBI IMPACTהמשקיע בחברות, תוך הסתכלות על התועלת הכלכלית, החברתית והסביבתית גם יחד. בתיק מסוג זה, מתבצע סינון כפול ואיכותי של החברות: בנוסף לסינון העסקי-פיננסי המסורתי שמבוצע בניתוח ההשקעות, כל אחת מהאחזקות בתיק עוברת גם סינון איכותי הבוחן התנהלות אחראית של חברת היעד ומספק תמונת עומק נוספת לגבי חברת היעד.

רוצים לדעת עוד? צרו איתנו קשר או מלאו פרטי קשר