השקל חזק: כמה דברים שכדאי לדעת על השקעה במט"ח ועוד

לטווח השקעה ארוך, כדאי ולפעמים גם עדיף להקצות חלק מתיק ההשקעות למט"ח. ומה אם השקל יחלש ואז נפסיד במטבע את מה שהרווחנו בהשקעות? ובאילו מוצרי השקעה כדאי לבחור?

יעקב שלח, מנהל תיקי השקעות בחו”ל

אם הגעתם לכתבה זו, אז כנראה שאתם מתעניינים או מתעניינות בנושא של תיק השקעות.

ואולי כבר יש לכם תיק השקעות ואתם מחפשים “לשפר” או “לתבל” אותו.

אז נתחיל בשתי שאלות:

האם חלק מהנכסים בתיק ההשקעות שלכם נמצאים בחו”ל או מנוהלים בבנק בחו”ל?

לצורך העניין, גם אם יש לכם קרן סל/מחקה על מדד S&P 500 אז התשובה היא – כן.

ושאלה נוספת: האם לדעתכם השקעה בחו”ל כדאית?

ההיסטוריה מלמדת שמזה שנים רבות ישראלים וישראליות חושבים שכן – השקעה בחו”ל כדאית. אחד הסיפורים שממחישים את זה חוזר עד ל-1977, אז דיווח עיתון “הארץ” על חשבון הדולרים של לאה ויצחק רבין בשווייץ. הפרשה הזו הסתעפה עד להמלצתו של היועץ המשפטי דאז, אהרון ברק, שרבין יתפטר מתפקידו כראש ממשלה (וכך אכן היה).

יותר מ-40 שנה עברו מאז, והרבה השתנה. גם החוק.

כיום זה לגמרי חוקי, השוק פתוח ופעיל מאוד ורבים בוחרים לנהל חלק מהותי מהכסף שלהם במט”ח.

למה? כי בדרך זו יש גישה לשווקים גלובליים, לפיזור במטבעות ולגיוון תיק ההשקעות המקומי.

כמו משפחת רבין אז, רבים בוחרים כיום לנהל תיק השקעות בשווייץ. הנה, לפי כתבה שהתפרסמה בכלכליסט בסוף מאי, לישראלים יש 100 מיליארד דולר (!) בבנקים בשווייץ, במט”ח.

דולרים זה טוב?

למרות כל היתרונות, רבים ורבות מתלבטים האם נכון להחזיק השקעות בדולרים, ואם כן, באיזה שיעור מסך הנכסים.

הנעלם העיקרי בהחלטה זו הוא שער החליפין בין השקל לדולר. החשש הוא להפסיד במטבע את התשואה שנצליח להשיג בהשקעות.

אז מה כדאי לעשות?

אפשר לומר כי לבעלי אופק השקעה ארוך, קל יותר להיות אדישים לתנודות בשערי החליפין.

ובכל מקרה, בואו נסתכל רגע על מה שקרה בין השקל לדולר בעשור האחרון.

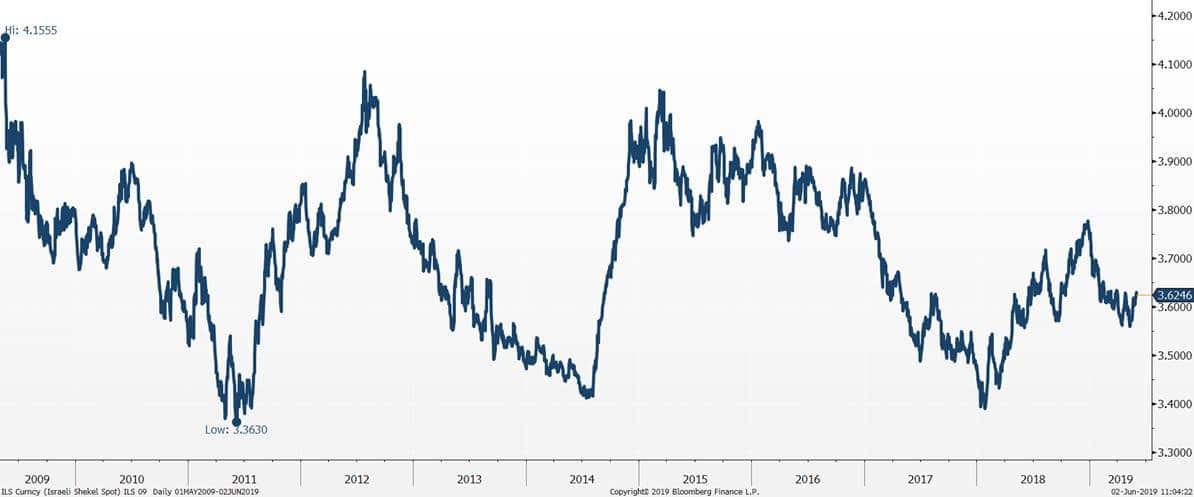

בתרשים פה למטה אפשר לראות שמ-2009 קיימת תנודתיות גבוהה, אך למרות כל התהפוכות בעולם הכלכלי, הוא מתכנס לטווח של 3.6-3.8 ש”ח לדולר. נראה שבשנים האחרונות הטווח הזה התקבע כשער “שיווי משקל” בין שני המטבעות.

ומה קורה בשלוש השנים האחרונות?

השקל חזק מאוד, ולא רק מול הדולר, אלא מול כל סל המטבעות העולמי. זה קורה בגלל הרבה סיבות, בראשן היציבות והעוצמה של הכלכלה הישראלית.

שער השקל מול הדולר

מה כל זה אומר?

העובדה הראשונה היא שאי אפשר לתזמן את שער החליפין.

העובדה השנייה היא שהיחסים בין השקל והדולר נשארו בעשור האחרון בתוך רצועה די קבועה.

כלומר, השפעת שער הדולר היתה גורם משני בחישוב התשואה לטווח ארוך.

אז עכשיו, אפשר לעבור לשאלת ה”איפה”.

איפה להשקיע באמצעות הדולר?

תל אביב לעומת ניו יורק (נכון, התחרות קשה, אבל לא בתחום ההשקעות…)

בואו נדבר קצת על תשואות.

בעשור האחרון הניב מדד S&P 500 תשואה של 267%.

כן, אנחנו לא טעינו ואתם קוראים נכון. 267%.

מדד ת”א 25 עלה באותה תקופה ב-75% “בלבד”.

כשאנחנו כותבים עשור, התקופה המדויקת היא 31.5.2009-31.5.2019

וזה לא הכל.

על הפער הזה יש להוסיף גם את איכות הנכסים בהם הכסף הושקע.

מדד S&P 500 מייצג בצורה הטובה ביותר את הכלכלה האמריקאית, עדיין הגדולה והמובילה בעולם, עם חברות ענק, שוק חופשי, גמישות ניהולית, מכירות גלובליות, יותר מעשרה סקטורים, 25 תתי-סקטורים ומה עוד לא אמרנו…// לא לחינם זהו המדד הגדול בעולם.

איך מכים את המדד הגדול בעולם?

משפט ידוע אומר “If you can’t beat them, join them” .

זה נכון גם כאשר מחליטים לאמץ מדד בחו”ל ולהשתמש בו בבניית אלוקציה בתיק ההשקעות (בעברית: הקצאת הנכסים בתיק).

גם בחירת הסקטור הנכון בתוך המדד עשויה לייצר תשואה עודפת על זו של מדד הליבה אותו נרצה “להכות”.

אבל, לא רק שכדאי לבחור את הסקטור או המדד הנכונים, אלא חייבים גם לשים לב לבחירת המוצר הנכון להשקעה במדד שבחרנו.

לדוגמה, הבנו כבר מדוע מדד S&P 500 הוא הבחירה הראשונה של רבים. אבל, מעטים מודעים לעובדה כי אפשר גם וגם: גם לעקוב אחרי המדד וגם להוזיל משמעותית את תשלום המס הנגבה במקור על הרווחים והדיבידנדים שמתקבלים. את זה אפשר , למשל, לעשות באמצעות בחירת מדד זהה הרשום למסחר באירלנד. גם זו דרך “להכות את המדדים”.

גם קרנות נאמנות, המשמשות כאבן יסוד בתיקי השקעות מנוהלים בחו”ל, הן מוצר שיש לבחור בצורה מושכלת. כי גם לאחר שבחרנו קרן נאמנות מסוימת בחו”ל, נוכל לרכוש אותה בעלות מופחתת משמעותית, באמצעות גוף מוסדי הזכאי להטבות משמעותית (כמו IBI למשל).

בכל מצב שוק – עולה או יורד – נכון ורצוי לבחון את רכיבי העלויות השונים, כי הם עשויים ליצור פער משמעותי בעלויות האפקטיביות של ניהול התיק, ומשפיעים גם על התשואה באופן ישיר.

אז לסיכום, מה היה לנו פה?

לטווח השקעה ארוך, כדאי, ולפעמים גם עדיף, להקצות חלק מתיק ההשקעות למט”ח.

המבחר רב.

קיימים פתרונות רבים לניהול השקעות בחו”ל ואפשר לבצע זאת בדרכים שונות, בבנקים שונים וגם באמצעות מוצרי השקעה שונים: בניהול ישיר, באמצעות קרנות או באמצעות מוצרים מחקי-מדד.

אבל, כדאי להכיר את כל מוצרי ההשקעה ולדעת כיצד למקסם את הפוטנציאל.

ו…אנחנו תמיד כותבים כאן: אפשר גם להתייעץ עם מנהל/ת השקעות המתמחה בתחום. גם איתי. כאן ב-IBI נוכל להציע תיקי השקעות המתמחים בחו”ל. נשמח לספר על זה עוד.

מעניין אתכם ואתכן לדעת עוד על תיק השקעות בחו”ל?

נציין שב-IBI אפשר לנהל תיק בחו”ל מסכום של 250 אלף דולר, אבל גם אם יש לכם פחות, אנחנו בטוחים שנוכל להתאים בעבורכם מוצרי השקעה איכותיים אחרים.