מדד S&P500 מתקרב לשיא של אמצע יולי

יו"ר ה'פד' רמז בנאום ביום ו' כי הריבית בארה"ב צפויה לרדת בקרוב. שינוי מדיניות הריבית מחליש באחרונה את המטבע האמריקאי מול מטבעות מובילים אחרים, ובפרט מול הין והליש"ט. הפחתות ריבית בוצעו באחרונה גם בגוש היורו בריטניה ושוודיה

השבוע האחרון בארה"ב התאפיין בעיקר בציפייה לשני נאומים שהתרחשו בסופו. האחד הוא הנאום של קמלה האריס, שהפכה למועמדת הרשמית של המפלגה הדמוקרטית בבחירות לנשיאות שיתקיימו בנובמבר. הנאום של האריס בוועידת המפלגה בשיקאגו כלל בין השאר הצהרת מחויבות לוועדי העובדים ולחיזוק מעמד הביניים האמריקאי. צעדי מדיניות כגון הגדלת היצע בתי המגורים וכמתחייב בג'אנר סיפור אישי מרגש, ביקורת רבה על המועמד המתחרה, דונאלד טראמפ, הבעת תמיכה בזכותה של ישראל להגן על עצמה לצד לסיוע הומניטירי לתושבי עזה. על פי הסקרים, תמונת המירוץ לנשיאות בארה"ב עדיין צמודה מאוד, וכרגיל יהיו אלו כמה מדינות מפתח שבהן תיקבע התוצאה הסופית.

הנאום השני, שעניין במיוחד את ציבור המשקיעים בארה"ב ובעולם כולו, היה נאומו של יו"ר ה'פד', ג'רום פאואל, בסימפוזיון השנתי של בכירי הבנק המרכזי בג'קסון הול, וואיומינג. המשקיעים רצו להבין ממנו מה תהיה מדיניות הריבית של ה'פד' בחודשים הקרובים. פאואל לא איכזב הפעם, ואותת כי הורדת הריבית בארה"ב קרובה. עם זאת, הוא לא פירט מה יהיה העיתוי לתחילת המהלך או את היקף ומספר הורדות הריבית הצפויות.

"הגיע הזמן להתאים את המדיניות", אמר פאואל. "כיוון התנועה ברור, ותזמון וקצב הורדות הריבית יהיה תלוי בנתונים נכנסים, בשינויים בתחזית, ובמאזן הסיכונים".

הנאום הכניס רוח אופטימית בשוק האמריקאי ומדדי המניות המובילים של ארה"ב עלו ביום שישי בשיעורים של 1% עד 1.5%. מדדי נאסד"ק ו-S&P500 סיימו את השבוע עם עליה מצטברת של 1.4%. מדד S&P500 רחוק כעת רק 0.6% מרמת השיא שקבע ב-16 ביולי. דאו ג'ונס 30 רשם עליה שבועית של 1.3%.

הדולר האמריקאי המשיך להיחלש מול המטבע הבריטי וסיים את השבוע ברמה של 1.32 דולר לליש"ט. לפני כשנתיים, בספטמבר 22', נסחר הדולר סביב רמה של 1.08 דולר לליש"ט. אלו היו הימים שבהם בריטניה נאנקה תחת אינפלציה גבוהה בעקבות משבר האנרגיה שנכפה על אירופה עם הפלישה הרוסית לאוקראינה. מאז אותה נקודה איבד הדולר כ-18% מערכו מול הליש"ט, וזאת למרות שבנק אוף אינגלנד הקדים את ה'פד' והתחיל להוריד ריבית כבר החודש – מ-5.25% ל-5.0%. הפחתת הריבית באנגליה התאפשרה לאחר שהאינפלציה בממלכה ירדה לרמה של 2% בלבד במאי ויוני, ונותרה על 2.2% גם ביולי.

הנאום של פאואל חיזק עוד יותר את הערכות לפיהן הפחתת הריבית הראשונה בארה"ב, בשיעור של רבע אחוז (מ-5.5% ל-5.25%) תתרחש בפגישת ראשי ה'פד' בספטמבר.

פאואל ציין בנאום כי חלה התקדמות במלחמה באינפלציה, ואמר כי כעת יכול הבנק המרכזי להתמקד יותר בעידוד שוק התעסוקה. "האינפלציה ירדה משמעותית. שוק העבודה כבר אינו נמצא בהתחממות יתר, והתנאים כעת פחות הדוקים מכפי שהיו לפני מגפת הקורונה", אמר פאואל.

"המטרה שלנו הייתה להשיב יציבות מחירים תוך שמירה על שוק עבודה איתן, והימנעות מעליות חדות באבטלה אשר אפיינו תקופות דיס־אינפלציוניות קודמות. איננו רוצים הצטננות נוספת בתנאים בשוק העבודה", אמר והוסיף כי כבר ישנם סימנים ברורים של האטה בשוק התעסוקה. "נעשה כל שביכולתנו כדי לתמוך בשוק עבודה איתן בעודנו רושמים התקדמות נוספות בדרך ליציבות מחירים. עם הפחתה מתאימה של המדיניות המצמצמת. יש סיבה טובה להניח שהאינפלציה תחזור לרמה של 2% תוך שמירה על שוק עבודה איתן".

קצב ייצור המשרות בארה"ב נמוך מהאומדנים המוקדמים

מוקדם יותר בשבוע שעבר הוציא משרד העבודה בארה"ב דיווח מעודכן שהראה כי כלכלת ארה"ב ייצרה הרבה פחות משרות ב-2023 ובתחילת 2024 מכפי שדווח בעבר. נתוני המשרות המתוקנים הראו שהיקף המשרות שנוספו בפועל ב-12 החודשים שהסתיימו במרץ 24' היה נמוך בכ-818 אלף משרות מהדיווחים הקודמים. המשמעות היא שתוספת המשרות החודשית עמדה בממוצע על כ-174 אלף משרות, ולא קצב של כ-242 אלף משרות שעליו דווח בעבר. התיקונים הללו הם חלק מתהליך שנתי שבו מתוקנים נתונים שקודם לכן התבססו על אומדנים. הם מלמדים כי שוק העבודה האמריקאי נחלש מעט במהלך השנה האחרונה, דבר שמחזק כעת את הצורך בהקלה מוניטרית מסוימת.

מדדי המניות המובילים של אירופה הצטרפו גם הם למגמת העליות שהסתמנה בארה"ב. המדדים של בורסות פאריס ופרנקפורט רשמו עליה חודשית של 1.7%, ומדד בורסת מילאנו טיפס 1.8%.

שוקי המניות באירופה מושפעים לטובה ממגמה שהולכת ומסתמנת של הפחתות ריבית. בבריטניה כאמור ירדה החודש הריבית ברבע אחוז. בגוש היורו הופחתה הריבית ברבע אחוז ביוני (ל-4.25%). ביום ג' היה זה הבנק המרכזי של שוודיה, ריקסבנק, שהוריד את הריבית בפעם השנייה השנה, הפעם מ-3.75% ל-3.50%. הבנק גם אותת על אפשרות להורדות ריבית נוספות לפני סוף השנה.

יפן ששומרת עדיין על ריבית שקרובה לאפס (0.25%) נמצאת בקצה האחר של הסקאלה. שם ישנן עדיין ציפיות להעלאת ריבית – דבר שחיזק במידה ניכרת את המטבע שלה בחודשים האחרונים לעומת הדולר האמריקאי. בשבוע שעבר פורסם כי האינפלציה שנרשמה ביפן ביולי נותרה ללא שינוי ברמה של 2.8%.

הבנק המרכזי של קוריאה הותיר באוגוסט את הריבית ללא שינוי, ברמה של 3.5%. הבנק ציין כי האינפלציה בדרום קוריאה ממשיכה לרדת אך יש צורך להמשיך לעקוב אחר מחירי הנדל"ן וחובות משקי הבית. המדד המוביל של בורסת סיאול, קוספי, עלה מתחילת השנה רק ב-1%.

מחיר הנפט טיפס אמנם ביום שישי בכ-2% בעקבות התחזקות הציפיה להפחתת ריבית. עם זאת, בסיכום שבועי נסוג הנפט בכ-2%, בעיקר עקב החשש מהאטה כלכלית בסין.

בבורסה של תל אביב נרשמו בשבוע האחרון ירידות קלות של עד 0.5% במדדים המובילים. השוק המקומי מושפע בעיקר ממצב הלחימה בעזה, הסיכוי הלא ברור להשגת הפסקת אש, והחמרת התקיפות של חיזבאללה על יישובי הצפון.

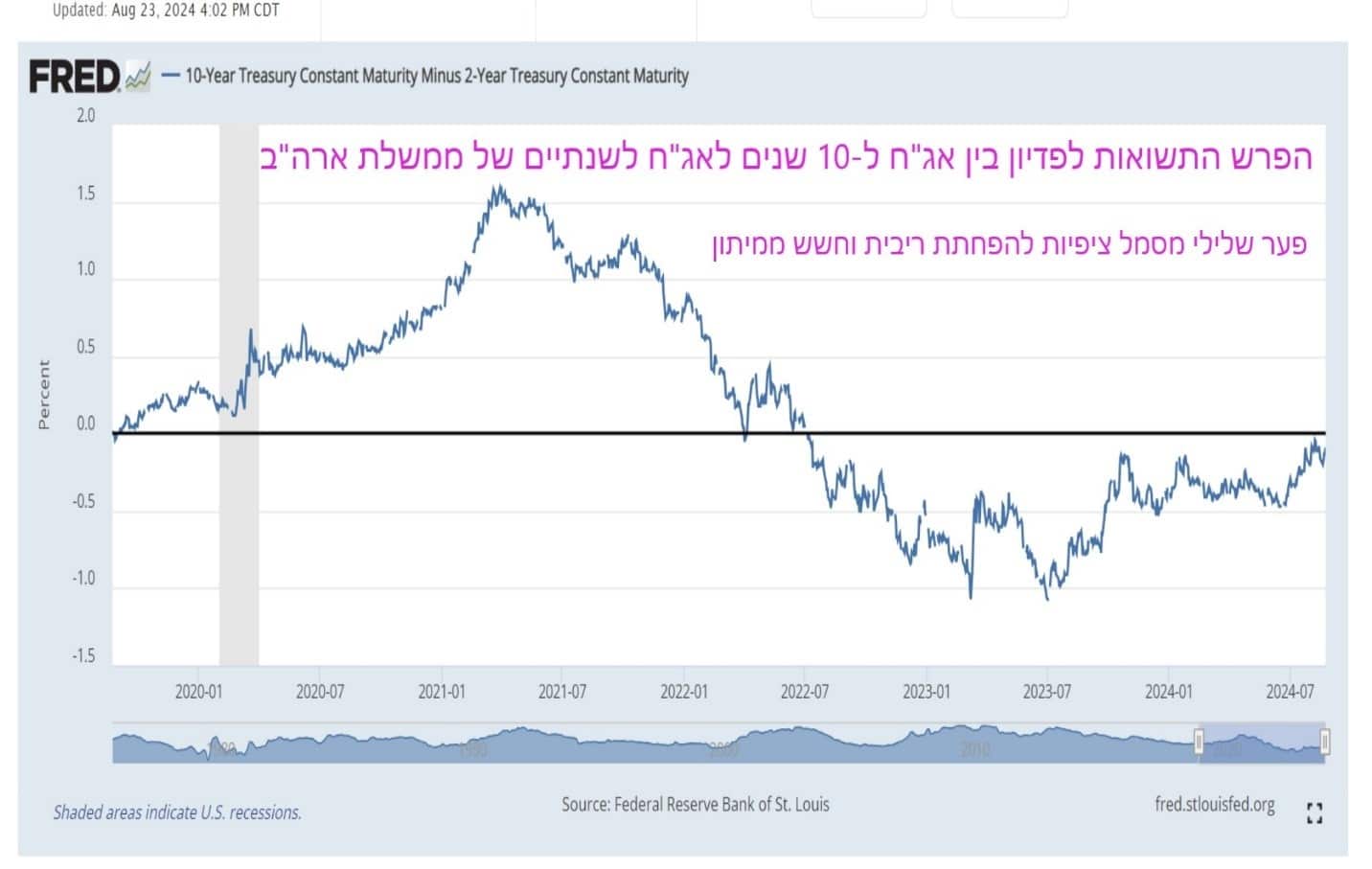

תשואות האג"ח לשנתיים ו-10 שנים בארה"ב מתקרבות לשוויון

בחודש אפריל השנה נסחרו האג"ח של ארה"ב לשנתיים בתשואה לפדיון של 5%, לא רחוק מהריבית של הבנק המרכזי האמריקאי שעמדה (ועדיין עומדת) על 5.5%. ארבעה חודשים חלפו, ריבית ה'פד' עדיין על מקומה, אבל הריבית באג"ח לשנתיים צנחה בשבוע שעבר ל-3.91%.

אג"ח לשנתיים נחשבות לרגישות מאוד לגובה הריבית ולציפיות הריבית. העובדה שהן נסחרות בתשואה שרחוקה ב-160 נקודות בסיס (1.6%) מריבית ה'פד' מעידה שהמשקיעים בארה"ב מעריכים כי תהיה יותר מהורדת ריבית אחת, בספטמבר. למעשה הם מצפים לכמה הפחתות ריבית במהלך 12 החודשים הקרובים.

צניחת תשואת האג"ח לשנתיים קיזזה כמעט ל-0 את פער התשואות השלילי בין האג"ח לשנתיים של ממשלת ארה"ב לבין האג"ח ל-10 שנים. הפער השלילי הזה מתקיים בשוק האמריקאי כבר יותר משנתיים, ובעבר הוא נחשב כאיתות למיתון אפשרי.

מדוע מיתון? משום שבמצב דברים "נורמלי", תשואות האג"ח ל-10 שנים צריכות להיות גבוהות מאלו של אג"ח לשנתיים, מסיבה פשוטה: משך החיים הממוצע (מח"מ) הארוך שלהן הופך אותן למסוכנות יותר. כאשר ההפרש בין שני סוגי האג"ח הללו הופך לשלילי (המצב הפחות שכיח) ונשמר כך לאורך זמן, זה אומר שהמשקיעים מצפים להפחתות ריבית בעתיד הלא רחוק, כחלק מצעדי המנע לפני כניסה למיתון. כלומר, עד לאחרונה משקיעים העריכו כי סיכוני הטווח הקצר גדולים מסיכוני הטווח הארוך. הציפיה הזו מגבירה בעצם את הביקוש לאג"ח לשנתיים. אנשים רוצים לרכוש אותן עכשיו לפני שהריבית אכן תרד.

למרות שהפער השלילי בין שני סוגי האג"ח הללו נמשך כבר יותר משנתיים, רק מעטים אם בכלל מדברים כיום על כניסה למיתון בארה"ב. בנק גולדמן סאקס למשל מעריך כי הסבירות למיתון בארה"ב -12 החודשים הקרובים עומדת על כ-20% בלבד. למרות זאת הריבית בארה"ב צפויה לרדת, ככל הנראה על פני כמה חודשים, משום שהירידה המהירה שהתרחשה באינפלציה מאפשרת זאת.

מקורות לסקירה:

https://tradingeconomics.com/united-kingdom/inflation-cpi

https://tradingeconomics.com/united-kingdom/interest-rate

| המדד / תאריך | 01.01.24

תחילת השנה |

17.08.24

שבוע שעבר |

24.08.24

היום |

שינוי שבועי | שינוי מתחילת השנה |

| נקודות | נקודות | נקודות | |||

| ישראל | |||||

| תל אביב 125 | 1,881 | 2,039 | 2,032 | -0.3% | 8.0% |

| תל אביב 90 | 1,985 | 2,059 | 2,048 | -0.5% | 3.2% |

| תל אביב 35 | 1,865 | 2,055 | 2,051 | -0.2% | 10.0% |

| תל בונד 20 | 376.5 | 383.6 | 386.6 | 0.8% | 2.7% |

| ארה"ב | |||||

| נאסד"ק | 15,011 | 17,631 | 17,877 | 1.4% | 19.1% |

| S&P500 | 4,769 | 5,554 | 5,634 | 1.4% | 18.1% |

| דאו ג'ונס 30 | 37,689 | 40,659 | 41,175 | 1.3% | 9.2% |

| אירופה | |||||

| יורוסטוקס 50 (אירופה) | 4,521 | 4,840 | 4,909 | 1.4% | 8.6% |

| פוטסי 100 (אנגליה) | 7,733 | 8,311 | 8,327 | 0.2% | 7.7% |

| דאקס (גרמניה) | 16,751 | 18,322 | 18,633 | 1.7% | 11.2% |

| קאק 40 (צרפת) | 7,543 | 7,449 | 7,577 | 1.7% | 0.5% |

| Italy ftse Mib 40 (איטליה) | 30,351 | 33,040 | 33,650 | 1.8% | 10.9% |

| ביסט-100 (טורקיה) | 7,470 | 9,821 | 9,668 | -1.6% | 29.4% |

| אסיה ודרום אמריקה | |||||

| ניקיי 225 (יפן) | 33,464 | 38,062 | 38,364 | 0.8% | 14.6% |

| שנגחאי (סין) | 2,974 | 2,879 | 2,854 | -0.9% | -4.0% |

| האנג סנג (הונג קונג) | 17,047 | 17,430 | 17,612 | 1.0% | 3.3% |

| ניפטי 50 (הודו) | 21,731 | 24,541 | 24,823 | 1.1% | 14.2% |

| בווספה (ברזיל) | 134,185 | 133,953 | 135,608 | 1.2% | 1.1% |

| נכס | דולר | דולר | דולר | ||

| נפט ("טקסס מתוק") | 71.3 | 76.6 | 75.0 | -2.1% | 5.2% |

| זהב | 2,071 | 2,546 | 2,548 | 0.1% | 23.0% |

| ביטקוין | 42,600 | 59,500 | 64,300 | 8.1% | 50.9% |

| שונות | תשואה לפדיון | תשואה לפדיון | תשואה לפדיון | ||

| אג"ח ארה"ב 10 שנים | 3.87% | 3.89% | 3.81% | ||

| מדד הפחד (Vix) | 12.4 | 14.8 | 15.8 |

המידע המפורט לעיל הינו מידע מקצועי מסייע בלבד ואין לראות בו כמידע עובדתי או כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות הערך ו/או בנכסים הפיננסים המוזכרים בו ולכן אין לקבל על סמך מידע זה בלבד החלטות השקעה כלשהן. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או חוות דעת בקשר עם המוצרים ו/או השירותים המוצעים על ידי קבוצת IBI בית השקעות בע"מ ו/או מוצרים ושירותים אחרים המוזכרים בו. האמור לעיל אינו מהווה עמדה בנוגע לכדאיות השקעה כלשהי, אינו מהווה תחליף לשיקול דעתו הפרטני של כל אדם בהתחשב בסיכויים ובסיכונים הטמונים בכל השקעה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המידע לעיל אינו מהווה תחליף לקבלת ייעוץ והדרכה מקצועיים על ידי מי שמוסמך לתיתם. כמו כן, על כל לקוח לפנות לקבלת ייעוץ והדרכה בקשר עם השקעתו הפוטנציאלית, לרבות ייעוץ מס המתחשב בנתוניו ומצבו המיסויי. אין לראות במידע האמור כעובדתי או כמידע שלם וממצה ואין לקבל החלטות השקעה כלשהן בהסתמך עליו בלבד. קבוצת IBI בית השקעות בע"מ לא תהיה אחראית כלפי כל אדם או תאגיד לכל נזק שעלול להיגרם לו כתוצאה משימוש בפרסום זה או הסתמכות עליו. אין באינפורמציה הניתנת לעיל משום הבטחת תשואה כלשהי. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל. IBI אמבן – ניהול השקעות בע"מ עוסקת בניהול תיקי השקעות ושיווק השקעות בלבד ואינה עוסקת בייעוץ.