האינפלציה בארה"ב מתחזקת, ואיתה גם הדולר

הציפיות להאצה בקצב העלאות הריבית בארה"ב מחזקות את הדולר והקפיצו אותו לשיא של 20 שנה מול הין היפני. ישראל הצטרפה בשבוע שעבר למדינות שהחלו בהעלאת הריבית, בתקווה לעצור את האינפלציה באיבה, כשבמקביל מחירי הדירות זינקו תוך שנה ב-15%

שבוע המסחר האחרון בוול סטריט ואירופה היה קצר מהרגיל – רק 4 ימים. ביום שישי הבורסות שבתו כהרגלן לרגל ציון "יום שישי הטוב" שמתחיל את סוף השבוע של חג הפסחא.

בסיכומו של השבוע ירד מדד נאסד"ק ב-2.6% והוא רחוק כעת מרמתו בתחילת השנה ב-14.7%. S&P500 איבד 2.1% והוא נמוך ב-7.8% מרמתו בתחילת ינואר.

ההסבר המרכזי לירידה המתמשכת של מדדי המניות בארה"ב מגיע מהאינפלציה ושוק האג"ח. זה כנראה הסיפור המרכזי של כל שוקי המניות בעולם במחצית הראשונה של 2022. העלייה בקצב האינפלציה בעולם מעיבה על שוק האג"ח משום שהיא מחוללת תהליך ששוקי ההון לא התמודדו איתו כבר שנים: תחזית לכמה העלאות ריבית רצופות במטרה לעצור את האינפלציה לפני שתצא משליטה.

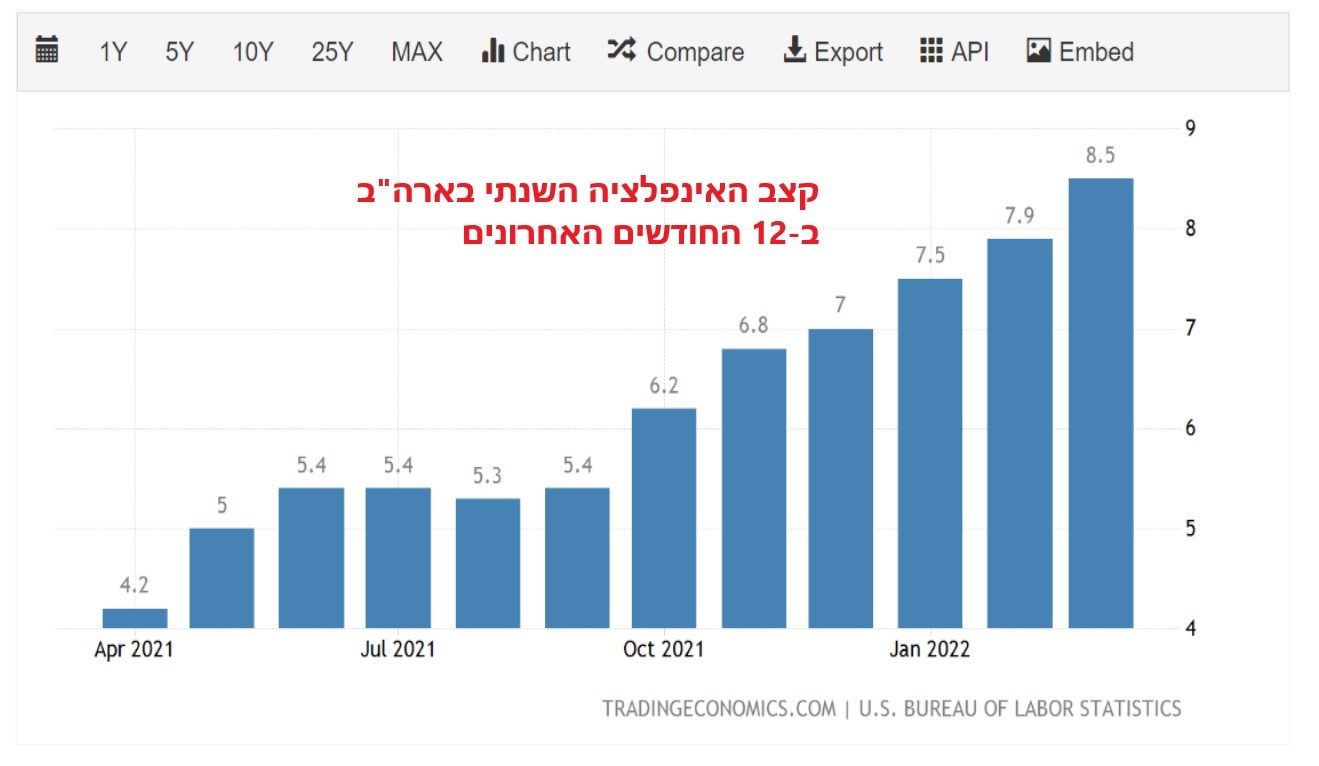

בשבוע שעבר התפרסם מדד חודש מארס בארה"ב שלימד כי האינפלציה מתבססת ברמות גבוהות. המדד הצביע על עליה שנתית של 8.5% בסל הצריכה המשפחתי בארה"ב. זוהי עליית מדרגה נוספת באינפלציה בארה"ב אחרי מדדי פברואר וינואר שהצביעו על עליות של 7.9% ו-7.5% בהתאמה.

מדד המחירים לחודש מארס הוא הראשון שמביא לידי ביטוי את השפעות המלחמה בין רוסיה לאוקראינה שגרמו בין השאר לקפיצה במחירי האנרגיה, המזון והסחורות התעשייתיות. בתחילת מארס זינק מחיר הנפט עד לשיא של 130 דולר לחבית, אולם מאז הוא התמתן מעט. עם זאת, בשבוע האחרון דווקא רשם הנפט התחזקות ניכרת של 9% וטיפס עד לרמה של 107 דולר לחבית. העלייה השבועית של הנפט מוסברת בין השאר בדיווח של העיתון ניו יורק טיימס לפיו האיחוד האירופי מגבש סבב סנקציות חדש שיכלול איסור על יבוא נפט מרוסיה.

איסור יבוא מרוסיה ייאלץ את מדינות אירופה לפנות למקורות אחרים, בהם מדינות חצי האי ערב ויצואניות נפט מאפריקה ודרום אמריקה. מהלך שכזה עשוי להחריף את הפער בין הביקוש להיצע, מאחר וחלק מיצרניות הנפט עדיין לא חזרו לעבוד בתפוקה מלאה מאז משבר הקורונה.

באירופה גם בוחנים באחרונה הגדלת יבוא של גז נוזלי (LNG) כתחליף לגז הרוסי שעלול להיות חשוף לסנקציות החדשות. הגז הנוזלי הוא תחליף אפשרי אבל עלותו גבוהה יותר בגלל תהליכי ההנזלה הנחוצים עבורו. גם השינוע שלו על גבי מיכליות במקום תשתית של צינורות הופכת אותו ליקר יותר. זו אחת הסיבות לכך שמחירי הגז הטבעי טיפסו בשבוע האחרון לשיא של כ-14 שנים.

בחודש שעבר קיבל ה"פד" החלטה להעלות את הריבית בארה"ב לראשונה מאז סוף 2018. אך מדובר היה בהעלאה קטנה, רק 0.25% לרמה של 0.25%-0.5%. התחזקות האינפלציה מחזקת את האגף הניצי של בכירי ה"פד", הדורשים העלאות ריבית תכופות וגדולות יותר בכדי להתמודד עם ההתפרצות האינפלציונית החזקה ביותר זה 40 שנה. שוק האג"ח האמריקאי מגיב לרחשים הללו כבר כמה שבועות, ובשבוע האחרון טיפסה התשואה של האג"ח הממשלתיות ל-10 שנים לשיא שנתי חדש, 2.83%.

מקור הגרף: tradingeconomics.com

העלאת ריבית ראשונה בישראל

החל מהשבוע שעבר, גם ישראל נכנסה לשורת המדינות המעלות ריבית כדי להילחם באינפלציה. בישראל האינפלציה אמנם נמוכה יותר. מדד המחירים למארס שפורסם ערב החג לימד על עלית מחירים שנתית של 3.5% בדומה לרמה בפברואר. עם זאת, סעיף הדיור במדד מתייקר בקצב חד בהרבה. לפי נתוני למ"ס מחירי הדירות בישראל קפצו ב-12 החודשים האחרונים ב-15%. מחירי הדירות אמנם אינם חלק מהמדד אבל הם משפיעים ומחלחלים לבסוף גם לשוק השכירות. וכאשר שכר הדירה עולה, המזון עולה, ומחירי האנרגיה עולים, יוקר המחיה עולה. וכאשר זה קורה במשק שנמצא כמעט בתעסוקה מלאה, הדבר הבא שיקרה הוא עליית שכר שתתרום גם היא להזנת המעגל האינפלציוני.

כמו בארה"ב, גם בנק ישראל עושה את הצעדים לאט ובזהירות והעלה את הריבית – מ-0.1% ל-0.35%. למרות שמדובר רק בצעד קטן, הרי שכבר כעת זוהי הריבית הכי גבוהה ששררה בישראל מאז אוגוסט 2014. מאז עברו כמעט 8 שנים שבהן הריבית שהתה במחוזות שניתן להגדירם כ"אפסיים".

בצמוד להעלאת הריבית פרסם נגיד בנק ישראל, פרופ' אמיר ירון, הודעה שממנה ניתן להבין כי תהליך העלאת הריבית יימשך. בנק ישראל מסר כי עקב הלחצים האינפלציוניים הנמשכים הוא מצפה שהריבית תגיע בסוף השנה הנוכחית ל-1.5%. זוהי תחזית שתואמת כרגע גם את ממוצע הציפיות בשוק ההון. הבנק אמנם לא פירט מעבר לכך, אבל התחזיות האחרות שהוא פרסם מלמדות כנראה שתהליך העלאת הריבית יימשך עמוק לתוך 2023.

מהודעת בנק ישראל עולה שהוא מצפה לאינפלציה גבוהה מהיעד הממשלתי שעומד היום על 1%-3%. היא תחזור למרכז התחום (כלומר, כ-2%) רק לקראת סוף 2023.

מחירי האנרגיה הגבוהים מכבידים על יפן

ריבית עולה היא בדרך כלל סימן רע לחלק ניכר מהנכסים הפיננסיים. אבל ישנם גם נכסים שריבית עולה עושה להם טוב. אחד מהם הוא הדולר האמריקאי.

נכון לעכשיו האינפלציה בארה"ב שעומדת על 8.5% בשנה היא מהגבוהות שבמדינות OECD. במדינות האיחוד האירופי האינפלציה נמוכה יותר ונעה סביב 7%. בישראל כאמור המצב אפילו טוב עוד יותר עם אינפלציה שעדיין לא חצתה את ה-4%. כל אלו מלמדים שתהליך העלאת הריבית בארה"ב צפוי להיות מהיר וחזק יותר.

הצפי להעלאות ריבית חיזק באחרונה את הדולר כנגד רוב המטבעות המובילים בעולם. מאז סוף מארס טיפס מדד הדולר של ICE ב-3%. המדד עוקב אחר שער הדולר מול המטבעות של שש שותפות סחר גדולות של ארה"ב וכולל בין השאר מטבעות כמו היורו, הין והליש"ט.

את ההתחזקות החדה ביותר רשם הדולר מול הין היפני. בתחילת מארס נסחר צמד המטבעות ברמה של 114 ין לדולר. כיום הם נסחרים ברמה של 126 ין לדולר. זוהי התחזקות של כ-10% בתוך חודש וחצי בלבד – תופעה מאוד לא שכיחה בין שני מטבעות כה סחירים. זוהי היא הרמה הנמוכה ביותר בה שהה הין מול הדולר מאז 2002.

ההתחזקות של הדולר מול הין מבטאת כמה דברים במקביל. ראשית, כפי שנאמר כאן קודם, את ציפיות העלאת הריבית בארה"ב. פקטור נוסף הן הכלכלות של שתי המדינות. בעוד יפן מדשדשת כבר שנים בין דפלציה לבין צמיחה איטית מאוד בתוצר, וקיפאון בתוצר לנפש, ארה"ב נהנית מהפריחה של חברות הטכנולוגיה, שוק נדל"ן חזק, מגזר פיננסי יציב יחסית, והתייעלות מתמשכת בחברות הגדולות שמסייעת להן להגדיל את רווחיהן.

בנוסף לכך יפן היא אחת הנפגעות הגדולות של מחירי האנרגיה המאמירים. יפן דלה במשאבי טבע והיא יבואנית גדולה של נפט. מחירי הנפט הגבוהים מהווים משקולת על הכלכלה שלה.

ואם לא די בכך יפן סובלת מההאטה שמסתמנת בסין, שנחשבת לאחד משוקי היצוא החשובים של יפן. העובדה שעיר גדולה כמו שנגחאי נתונה בסגר מתמשך כבר שבועות ארוכים בגלל החשש מהתפרצות נוספת של מגפת הקורונה בוודאי לא מסייעת ליפן בניסיונות לקושש מקורות חדשים לצמיחה כלכלית.

בשורה התחתונה – בפסח 2022 מצבנו היחסי טוב. מאחלים ומאחלות לכולם חג שמח ושבוע אביבי ורגוע.

| המדד / תאריך | 01.01.22

תחילת השנה |

09.04.22

שבוע שעבר |

16.04.22

היום |

שינוי שבועי | שינוי מתחילת השנה |

| נקודות | נקודות | נקודות | |||

| תל אביב 125 | 2,056 | 2,117 | 2,119 | 0.1% | 3.1% |

| תל אביב 90 | 2,329 | 2,417 | 2,413 | -0.2% | 3.6% |

| תל אביב 35 | 1,978 | 2,034 | 2,039 | 0.2% | 3.1% |

| תל בונד 20 | 399.1 | 386.1 | 382.7 | -0.9% | -4.1% |

| נאסד"ק | 15,644 | 13,711 | 13,351 | -2.6% | -14.7% |

| S&P500 | 4,766 | 4,488 | 4,392 | -2.1% | -7.8% |

| פוטסי 100 (אנגליה) | 7,384 | 7,669 | 7,616 | -0.7% | 3.1% |

| דאקס (גרמניה) | 15,884 | 14,283 | 14,163 | -0.8% | -10.8% |

| יורוסטוקס 50 (אירופה) | 4,298 | 3,858 | 3,848 | -0.3% | -10.5% |

| ניקיי 225 (יפן) | 28,791 | 26,985 | 27,093 | 0.4% | -5.9% |

| בווספה (ברזיל) | 104,822 | 118,322 | 116,181 | -1.8% | 10.8% |

| ביסט-100 (טורקיה) | 1,857 | 2,393 | 2,494 | 4.2% | 34.3% |

| שנגחאי (סין) | 3,640 | 3,251 | 3,211 | -1.2% | -11.8% |

| האנג סנג (הונג קונג) | 23,397 | 21,872 | 21,518 | -1.6% | -8.0% |

| נכס | דולר | דולר | דולר | ||

| נפט | 75.4 | 97.9 | 106.5 | 8.8% | 41.2% |

| זהב | 1,830 | 1,950 | 1,972 | 1.1% | 7.8% |

| ביטקוין | 46,500 | 42,500 | 40,300 | -5.2% | -13.3% |

| תשואה לפדיון | תשואה לפדיון | תשואה לפדיון | |||

| אג"ח ארה"ב 10 שנים | 1.51% | 2.71% | 2.83% |

המידע המפורט לעיל הינו מידע מקצועי מסייע בלבד ואין לראות בו כמידע עובדתי או כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות הערך ו/או בנכסים הפיננסים המוזכרים בו ולכן אין לקבל על סמך מידע זה בלבד החלטות השקעה כלשהן. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או חוות דעת בקשר עם המוצרים ו/או השירותים המוצעים על ידי קבוצת IBI בית השקעות בע"מ ו/או מוצרים ושירותים אחרים המוזכרים בו. האמור לעיל אינו מהווה עמדה בנוגע לכדאיות השקעה כלשהי, אינו מהווה תחליף לשיקול דעתו הפרטני של כל אדם בהתחשב בסיכויים ובסיכונים הטמונים בכל השקעה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המידע לעיל אינו מהווה תחליף לקבלת ייעוץ והדרכה מקצועיים על ידי מי שמוסמך לתיתם. כמו כן, על כל לקוח לפנות לקבלת ייעוץ והדרכה בקשר עם השקעתו הפוטנציאלית, לרבות ייעוץ מס המתחשב בנתוניו ומצבו המיסויי. אין לראות במידע האמור כעובדתי או כמידע שלם וממצה ואין לקבל החלטות השקעה כלשהן בהסתמך עליו בלבד. קבוצת IBI בית השקעות בע"מ לא תהיה אחראית כלפי כל אדם או תאגיד לכל נזק שעלול להיגרם לו כתוצאה משימוש בפרסום זה או הסתמכות עליו. אין באינפורמציה הניתנת לעיל משום הבטחת תשואה כלשהי. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל. IBI אמבן – ניהול השקעות בע"מ עוסקת בניהול תיקי השקעות ושיווק השקעות בלבד ואינה עוסקת בייעוץ.