דו"ח תעסוקה חזק בארה"ב, דרמה בשוק האג"ח

ארה"ב ממשיכה לייצר משרות בקצב גבוה, האבטלה חזרה ל-3.6% והשכר הריאלי עלה. אלו נתונים שמחזקים את ההערכות להעלאת ריבית נוספת ב-26 ביולי. הבורסה בטורקיה זינקה ב-7%, אבל הלירה שנפלה ב-30% מאז הבחירות מקררת את התיאבון למשקיעים זרים. בליץ החקיקה והמחאות בישראל ימשיכו להעיב על השוק המקומי

שבוע המסחר הראשון של יולי התאפיין ברובו במימוש חלק מהרווחים הגדולים שהושגו במחצית הראשונה. את הטון נתנו בעיקר שוקי המניות המובילים של אירופה שנסוגו לאחור ביותר מ-3%. את הירידה החדה ביותר רשם מדד קאק 40 של בורסת פאריס שאיבד בתוך שבוע 3.9% מערכו. הירידות בבורסת פאריס ניזונו כנראה גם מהמהומות הקשות שהתעוררו בשבועיים האחרונים בערי צרפת, בעקבות הריגתו של נער ממוצא אלג'יראי על ידי שוטר. מדד יורוסטוקס 50 ומדד FTSE100 נפלו בכ-3.7%.

הירידות החדות בשוקי אירופה התרחשו בעיקרן ביום ה'. הן באו בתגובה דווקא לנתוני תעסוקה חזקים בארה"ב. דו"ח שמפרסמת חברה בשם ADP לימד על גידול של 497 אלף משרות במגזר הפרטי במהלך יוני, הזינוק החודשי החד ביותר מאז פברואר 2022. תחזית הכלכלנים היתה לתוספת של 220 אלף משרות בלבד. מרבית הצמיחה היתה במגזרי האירוח והפנאי (232 אלף משרות), הבנייה (97 אלף משרות) ובענפי המסחר, התחבורה והתשתיות (90 אלף).

שוק תעסוקה חזק בארה"ב מקל מאוד על ה'פד' ליישם את תוכנית הצמצום המוניטרי מבלי שהכלכלה תגלוש למיתון. ואכן, בעקבות הדו"ח גברו בארה"ב ההערכות להעלאת ריבית של 0.25% לרמה של 5.5% בפגישת ה'פד' הקרובה שתתקיים ב-26 ביולי.

ביום שישי עם זאת פורסם דו"ח התעסוקה של משרד העבודה בארה"ב, ובו הנתונים היו מעט פחות חד משמעיים. הדו"ח הראה שמספר המשרות בארה"ב צמח ביוני ב-209 אלף משרות. זה אמנם החודש ה-30 ברציפות שבו נרשם גידול במספר המשרות בארה"ב, אולם זהו הגידול הנמוך ביותר מאז 2020. מצד שני, שיעור האבטלה ירד ביוני ל-3.6%. קצב עליית השכר השנתי שנמדד בארה"ב עמד על 4.4% והוא גבוה כעת משיעור האינפלציה בארה"ב (שעמד במאי על 4%).

נתוני השכר מספקים עידוד מצד אחד וחשש מצד שני. עידוד משום שהם מראים שהאמריקאים מצליחים להתמודד היטב עם האינפלציה ששררה עד כה דרך הגידול בשכר. חשש משום שעליות השכר – שאינן מתרחשות באופן שווה בכל הענפים – יוצרות בעצמן לחצים אינפלציוניים ותסיסה חברתית.

כך או כך, השוק האמריקאי שנהנה משבוע מסחר מקוצר של 4 ימים בשל יום העצמאות שחל ב-4 ביולי רשם ירידות מתונות יותר בהשוואה לאירופה. מדד נאסד"ק רשם ירידה שבועית של 0.9%, S&P500 איבד 1.2% ומדד דאו ג'ונס ירד ב-2%.

את עיקר הדרמה בארה"ב סיפק שוק האג"ח. תשואת האג"ח ל-10 שנים זינקה לראשונה מאז מרץ האחרון על מעל לרף ה-4%, ונעצרה ביום ו' על 4.05%. האג"ח התקרבו בכך לתשואת השיא שלהן – 4.21% – שנרשמה באוקטובר האחרון.

מחיר הנפט השלים בשבוע האחרון קפיצה של 5% ועצר על 73.7 דולר לחבית – שיא של כחודש וחצי. בתחילת השבוע, הודיעו סעודיה ורוסיה על קיצוצים נוספים בתפוקת הנפט שלהן. היקף הקיצוצים המצטבר בתפוקת קבוצת המדינות המייצאות נפט (אופ"ק) כבר מגיע לכ-5 מיליון חביות ביום שהן כ-5% מצריכת הנפט העולמית.

ארדואן מקושש השקעות ממדינות המפרץ

זינוק חריג למדי – 7.4% – רשם בשבוע החולף מדד ביסט-100 של בורסת איסטנבול. המדד הטורקי גבוה כעת ב-12.3% מרמתו בתחילת השנה. המשקיעים במדד המניות הטורקי עדיין מנסים לעכל את המהלך המפתיע מלפני כשבועיים שבו הוקפצה ריבית הבנק המרכזי במדינה מ-8.5% ל-15%. זו הפעם הראשונה שבה מעלה הבנק המרכזי של טורקיה את הריבית מאז 2021.

בסתיו 2021 שררה בטורקיה ריבית של כ-19%. מאז, בהובלתו של הנשיא, רג'פ טאיפ ארדואן, הופחתה הריבית 9 פעמים עד לרמה של 8.5%. הפחתת הריבית גרמה להיפר-אינפלציה בטורקיה שהגיעה לשיא של 85% באוקטובר 22'.

בחודשים האחרונים אמנם נסוגה מעט האינפלציה לקצב של כ-35%-40%. עדיין מדובר באינפלציה בשיעור חריג. המשקיעים במניות בטורקיה סומכים כנראה על ארדואן שיצליח לנווט את הכלכלה הטורקית לחוף מבטחים. הנשיא גם עומד לבקר בקרוב במדינות המפרץ בתקווה לגייס ממארחיו השקעות בהיקף של כ-10 מיליארד דולר.

עם זאת, נראה שהמשקיעים הזרים עדיין מביטים על טורקיה בחשש מהול בחשדנות. ארדואן הרי איכזב אותם לא פעם בעשור האחרון, ופגע קשות בעצמאות הבנק המרכזי לאחר שהחליף בתכיפות גבוהה את העומדים בראשו. מאז היוודע תוצאות הבחירות האחרונות בטורקיה בסוף מאי הלירה הטורקית צנחה בכ-30% – מ-20 ל-26 לירות לדולר אמריקאי אחד. צניחת המטבע הטורקי מרתיעה משקיעים זרים ששואלים את עצמם אם כבר הגיע הזמן לחזור ולהשקיע במניות של חברות טורקיות.

ישראל: השרים משתלחים – הנגיד משיב בנתונים אמפיריים

ניסיונות של פוליטיקאים לפגוע בעצמאות הבנק המרכזי נחשבים בעיני משקיעים רבים לצרה צרורה. כפי שראינו בטורקיה, מדינות שהולכות בנתיב כזה גורמות בדרך כלל לבריחה של משקיעים זרים, דבר שמייצר גם פיחות מטבעי חד וגם לחצים אינפלציוניים.

בחודשים האחרונים ראינו את התופעה הזו חוזרת כמה פעמים גם בישראל. מאז שכוננה כאן ממשלה חדשה בסוף דצמבר, 3 שרים שונים כבר הספיקו לתקוף את נגיד בנק ישראל, פרופ' אמיר ירון, וקראו לו – גם אם רק בעקיפין – להפסיק את העלאות הריבית. זה התחיל בפברואר עם שר החוץ אלי כהן, בחודש אפריל היה זה שר התקשורת, שלמה קרעי, בחודש שעבר היה זה שר המורשת, עמיחי אליהו.

ההתקפות על נגיד בנק ישראל מחדדות מאוד את השאלה – מי ייבחר להיות הנגיד הבא? ירון אמור לסיים את תפקידו בסוף השנה הנוכחית אחרי 5 שנות כהונה. נפל בחלקו לבצע צעד לא פופולארי אך מתבקש – העלאת ריבית כדי לבלום את האינפלציה. זהו צעד שנקטו בו כמעט כל נגידי הבנקים בעולם.

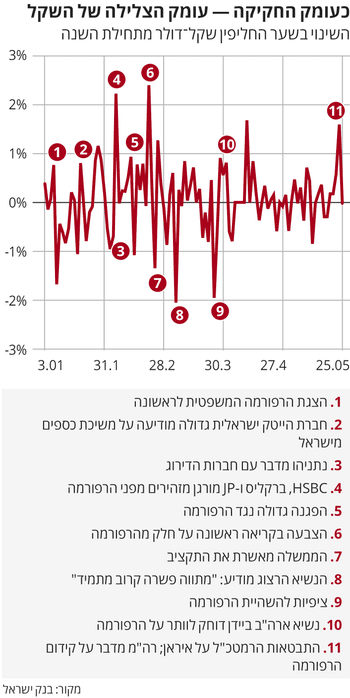

ייתכן שהמקור לכעס עליו מצד השרים לא נובע בהכרח ממדיניות הריבית. לפני כחודש פרסם בנק ישראל גרף מעניין שמתאר את השתלשלות האירועים מאז השקת הרפורמה המשפטית ב–4 בינואר 2023. הגרף מראה כיצד הגיב לכך השוק הפיננסי בישראל.

התוצאות ברורות וחדות: גיוסי חברות ההייטק בירידה, פרמיית הסיכון של ישראל בעלייה, ביצועי הבורסה בתל אביב גרועים בהשוואה לשאר הבורסות בעולם, והשקל נחלש בכ–10% מול הדולר (מ-3.36 שקל לדולר לכ-3.70 שקל לדולר). על הגרף מופיעים אירועים שונים שקרו בישראל בחודשים האחרונים: השקת הרפורמה המשפטית, ההפגנות נגדה, אזהרות של גופים בינלאומיים מפניה, ההצבעות הראשונות על הרפורמה בכנסת וכן הלאה.

בשבוע שעבר חזרה הממשלה לתוכניתה המקורית: חקיקה חד צדדית שכוללת תחילה צמצום משמעותי של עילת הסבירות והביקורת השיפוטית על החלטות הממשלה. כתוצאה מכך חזרו גם ההפגנות והמחאות ביתר עוצמה, כולל שיבושים בנתב"ג וחסימה של דרך איילון בעקבות הזזת מפקד מחוז תל אביב, עמי אשד, מתפקידו.

בשבוע הקרוב התמונות הללו עומדות לחזור על עצמן: המשך מהלכי החקיקה מול צעדי מחאה המוניים שנועדו לעצור אותה. על פי האירועים בחצי השנה האחרונה פעילי שוק ההון התל אביבי לא יאהבו את העימות הזה והשווקים הפיננסיים יגיבו בהתאם.

מתוך דה מרקר

| המדד / תאריך | 01.01.23

תחילת שנה |

01.07.23

שבוע שעבר |

08.07.23 | שינוי שבועי | שינוי מתחילת השנה |

| נקודות | נקודות | נקודות | |||

| ישראל | |||||

| תל אביב 125 | 1,813 | 1,775 | 1,791 | 0.9% | -1.2% |

| תל אביב 90 | 1,904 | 1,893 | 1,921 | 1.5% | 0.9% |

| תל אביב 35 | 1,797 | 1,749 | 1,762 | 0.7% | -1.9% |

| תל בונד 20 | 359.4 | 369.7 | 370.8 | 0.3% | 3.2% |

| ארה"ב | |||||

| נאסד"ק | 10,466 | 13,787 | 13,660 | -0.9% | 30.5% |

| S&P500 | 3,839 | 4,450 | 4,398 | -1.2% | 14.6% |

| דאו ג'ונס 30 | 33,147 | 34,407 | 33,734 | -2.0% | 1.8% |

| אירופה | |||||

| יורוסטוקס 50 (אירופה) | 3,793 | 4,399 | 4,236 | -3.7% | 11.7% |

| פוטסי 100 (אנגליה) | 7,451 | 7,531 | 7,256 | -3.7% | -2.6% |

| דאקס (גרמניה) | 13,923 | 16,147 | 15,603 | -3.4% | 12.1% |

| קאק 40 (צרפת) | 6,474 | 7,400 | 7,111 | -3.9% | 9.8% |

| Italy 40 (איטליה) | 2,332 | 2,773 | 2,724 | -1.8% | 16.8% |

| ביסט-100 (טורקיה) | 5,509 | 5,759 | 6,187 | 7.4% | 12.3% |

| אסיה ודרום אמריקה | |||||

| ניקיי 225 (יפן) | 26,094 | 33,189 | 32,388 | -2.4% | 24.1% |

| שנגחאי (סין) | 3,089 | 3,202 | 3,196 | -0.2% | 3.5% |

| האנג סנג (הונג קונג) | 19,781 | 18,916 | 18,365 | -2.9% | -7.2% |

| בווספה (ברזיל) | 109,734 | 118,087 | 118,897 | 0.7% | 8.4% |

| נכס | דולר | דולר | דולר | ||

| נפט ("טקסס מתוק") | 80.5 | 70.4 | 73.7 | 4.7% | -8.4% |

| זהב | 1,830 | 1,927 | 1,930 | 0.2% | 5.5% |

| ביטקוין | 16,500 | 30,500 | 30,300 | -0.7% | 83.6% |

| שונות | תשואה לפדיון | תשואה לפדיון | תשואה לפדיון | ||

| אג"ח ארה"ב 10 שנים | 3.88% | 3.82% | 4.05% | ||

| מדד הפחד (Vix) | 21.7 | 13.6 | 14.8 |

המידע המפורט לעיל הינו מידע מקצועי מסייע בלבד ואין לראות בו כמידע עובדתי או כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות הערך ו/או בנכסים הפיננסים המוזכרים בו ולכן אין לקבל על סמך מידע זה בלבד החלטות השקעה כלשהן. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או חוות דעת בקשר עם המוצרים ו/או השירותים המוצעים על ידי קבוצת IBI בית השקעות בע"מ ו/או מוצרים ושירותים אחרים המוזכרים בו. האמור לעיל אינו מהווה עמדה בנוגע לכדאיות השקעה כלשהי, אינו מהווה תחליף לשיקול דעתו הפרטני של כל אדם בהתחשב בסיכויים ובסיכונים הטמונים בכל השקעה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המידע לעיל אינו מהווה תחליף לקבלת ייעוץ והדרכה מקצועיים על ידי מי שמוסמך לתיתם. כמו כן, על כל לקוח לפנות לקבלת ייעוץ והדרכה בקשר עם השקעתו הפוטנציאלית, לרבות ייעוץ מס המתחשב בנתוניו ומצבו המיסויי. אין לראות במידע האמור כעובדתי או כמידע שלם וממצה ואין לקבל החלטות השקעה כלשהן בהסתמך עליו בלבד. קבוצת IBI בית השקעות בע"מ לא תהיה אחראית כלפי כל אדם או תאגיד לכל נזק שעלול להיגרם לו כתוצאה משימוש בפרסום זה או הסתמכות עליו. אין באינפורמציה הניתנת לעיל משום הבטחת תשואה כלשהי. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל. IBI אמבן – ניהול השקעות בע"מ עוסקת בניהול תיקי השקעות ושיווק השקעות בלבד ואינה עוסקת בייעוץ.