באירופה חוגגים, בארה"ב מבולבלים ובתל אביב מקווים לטוב

שוקי המניות של אירופה המשיכו לעלות גם בפברואר, בעוד שבארה"ב החששות מהתחזקות האינפלציה גרמו לנסיגה במדדים. המשקיעים של תל אביב קיבלו מקלחת קרה בדמות חקיקה ממשלתית מעוררת מחלוקת

חודש פברואר שהסתיים אתמול (ג') היה הפכפך למדי בשוקי המניות. בשבועיים הראשונים של החודש נטו מדדי המניות לעלות. בעיקר בלטו בכך מדדי המניות הבכירים של אירופה שהתקרבו, או אף חצו, את שיאם ההיסטורי. במחצית השנייה נטו המדדים דווקא לירידות.

עם סיום החודש ניתן לומר בערך כך: אירופה עדיין נהנית ממומנטום חיובי, ואילו בארה"ב עלה מפלס החששות מפני אינפלציה עיקשת שתיענה בהעלאות ריבית נוספות.

מדד נאסד"ק סיים את חודש פברואר עם ירידה של 1.1%, אבל הוא עדיין גבוה ב-9.4% מרמתו בתחילת השנה. מדד S&P500 רשם בפברואר ירידה של 2.3%, וכעת הוא גבוה ב-3.7% בלבד מרמתו בתחילת ינואר. מדד דאו ג'ונס שאיבד בחודש האחרון 3.5% מערכו עבר לטריטוריה שלילית של מינוס 0.8% מתחילת השנה.

במהלך החודשיים האחרונים מתמקדים כלכלנים רבים בשוק האג"ח האמריקאי. הסיבה לכך היא היווצרותו של עקום תשואות הפוך בשוק האג"ח הממשלתיות. המשמעות היא שהתשואה על אג"ח קצרות (3 חודשים עד שנתיים) גבוהה יותר מאשר תשואת האג"ח לטווח ארוך. זאת על אף שאג"ח לטווח ארוך אמורות לגלם סיכון גבוה יותר, ולכן גם לשלם למחזיקים בהן פרמיית סיכון (כלומר ריבית) גבוהה יותר.

כך, בשעה שהאג"ח של ממשלת ארה"ב ל-10 שנים נסחרות בתשואה של 3.92%, האג"ח לשנתיים נסחרות בתשואה של 4.78%. מדובר בפער משמעותי של כ-0.8%.

היפוך העקום החל כבר ביולי אשתקד אולם בחודשים הראשונים הפערים בין שני סוגי האג"ח הללו היו נמוכים יחסית – סביב 0.3%. בחודשים האחרונים, וככל שריבית ה'פד' בארה"ב הולכת ומאמירה, הפערים הללו מתרחבים. בחודשיים האחרונים הם נעים בין 0.7% ל-0.8%.

היפוך עקום התשואות מגלם צפייה של השוק למיתון שלאחריו תבוא ירידה באינפלציה שתאפשר לבנק המרכזי להתחיל בסדרה של הפחתות ריבית. אלו בתורן גורמות לירידה מהירה בתשואה של האג"ח הקצרות והעקום הולך ומתיישר עד שהוא חוזר למצב הנורמלי – עקום שבו התשואה גבוהה יותר ככל שמח"מ האג"ח גבוה יותר. ניסיון העבר מלמד שכאשר התהפך העקום לתקופה משמעותית של כמה חודשים – זו הייתה נבואה שהגשימה את עצמה.

חשוב להדגיש עם זאת שלמרות האיתות החריג משוק האג"ח, משקיעים רבים בארה"ב עדיין לא משוכנעים שפני הכלכלה האמריקאית למיתון. במחצית השנייה של 2022 צמח התמ"ג בארה"ב בקצב שנתי של כ-3%. זוהי צמיחה מהירה יחסית, שחלקה נובע כנראה גם מחזרתם של ענפים רבים לשגרה, לאחר מגפת הקורונה. בנוסף לכך, המשק האמריקאי המשיך לייצר מקומות עבודה בקצב מהיר. מעל 500 אלף משרות נוספו רק בינואר. שיעור האבטלה בארה"ב נמצא לאורך כל השנה מתחת ל-4%, ובקריאה האחרונה שלו בינואר הוא עמד על 3.4%. מדובר בשפל שלא נראה בארה"ב מאז שנות ה-50'.

נתוני הכלכלה החזקים גרמו למשקיעים רבים להאמין שהכלכלה האמריקאית לא תיכנס למיתון, אלא לסוג של "נחיתה רכה". דהיינו, האטה כלכלית מסוימת אך לא כזו שתגרום להתכווצות התוצר, בעוד שהאינפלציה תלך ותדעך בהדרגה.

אחד הגורמים שאמורים לסייע במימוש תרחיש כזה הם מחירי האנרגיה שירדו בחודשים האחרונים בצורה ניכרת. הנפט שהמריא בשנה שעברה עד ל-130 דולר לחבית, נסחר באחרונה בין 75 ל-80 דולר לחבית. מחיר הגז הטבעי צנח מרמות שיא של 9-10 דולר ליחידת חום עד לשפל של 2.2 דולר ליחידת חום. התעשייה האמריקאית מאוד נהנית מהעלייה בביקוש לדלקים הפוסילים שלה ועל אף הירידה במחירים, במבט היסטורי אלו עדיין מחירים גבוהים עבורה.

מה ניתן ללמוד מ"המדד הבלטי"

גורם נוסף שאמור לסייע בדעיכת הלחצים האינפלציוניים הינה שרשרת האספקה העולמית שחלקים רבים בה נקטעו במהלך הקורונה ונדרש זמן לשחרר את צווארי הבקבוק שלה. שחרור צווארי הבקבוק – הן בייצור מוצרים והן בתובלה – גרם במהלך השנתיים האחרונות למחסור במוצרים רבים, החל משבבים מתוחכמים וכלה במכוניות ומוצרי אלקטרוניקה. המחסור הוליד לחצי מחירים כמובן.

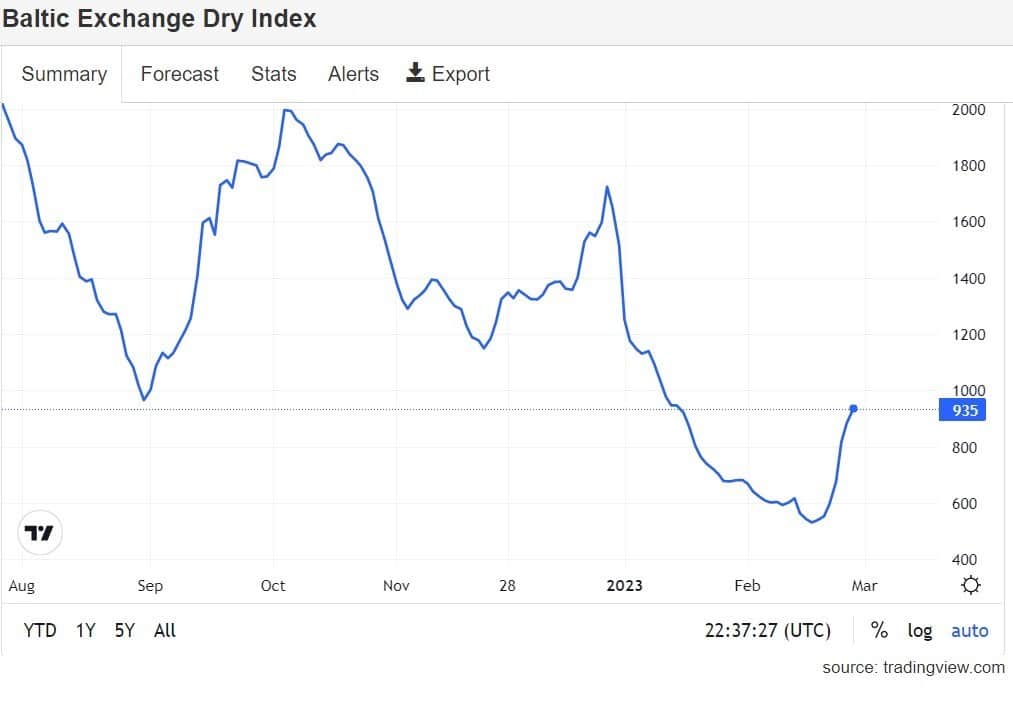

אחד המדדים שממחישים את פעולתה של שרשרת האספקה העולמית נקרא "המדד הבלטי" (Baltic Dry Index). המדד מבטא את מחירי התובלה הימית של סחורות בצובר (תפזורת). בחודשים אוגוסט ואוקטובר של השנה שעברה המריא המדד עד לרמה של 2,000 נקודות. באותם ימים מחירי התובלה הימית הגיעו לשיא.

ואולם משם החלה נפילה חדה במחירי התובלה הימית, והמדד הבלטי נפל עד שהגיע באמצע פברואר לרמה של 530 נקודות בלבד. הירידה התרחשה במקביל להאטה שנרשמה בחלק מהמשקים בעולם בעקבות סדרת העלאות הריבית שהתרחשה במחצית השניה של 22'.

בשבועיים האחרונים המדד הבלטי שוב שינה כיוון והחל לעלות במהירות עד לרמה של 935 נקודות. עליה נוספת במדד – אם תתרחש – עלולה לרמז על התפתחות מחודשת של הלחצים האינפלציוניים.

ההסבר המרכזי לעליית המדד הבלטי בחצי השני של פברואר הם פתיחת סגרי הקורונה בסין לאחר תקופה ארוכה. פתיחת הכלכלה הסינית מייצרת עודפי ביקוש לענף התובלה ומאפשרת לחברות התובלה להעלות מחירים.

בגרף: המדד הבלטי. עליה חדה בשבועיים האחרונים

התחדשות החששות בארה"ב מפני אינפלציה – והציפיה לשלוש העלאות ריבית נוספות בישיבות ה'פד' הקרובות, מייצרת מצידה עוד כמה רעשי משנה. אחד מהם הוא התחזקות של כ-3% שרשם הדולר האמריקאי במהלך השבועיים האחרונים מול קבוצה של 6 מטבעות של שותפות הסחר הגדולות של ארה"ב. התחזקות הדולר גורמת מצידה לירידה במחירי הסחורות שמחירן נקוב בדולרים. במיוחד הושפע מכך הזהב שמחירו נפל במהלך פברואר בכ-7%.

תל אביב מתמודדת עם בליץ החקיקה

שלא כמו ארה"ב, בורסות אירופה המשיכו גם בפברואר את תנופת העליות. מדד יורוסטוקס 50 השלים בפברואר טיפוס של 2.1%, בדרך לעליה דו חודשית של 12.1%. גם המדדים המובילים של צרפת, גרמניה ואיטליה השלימו בחודשיים הראשונים של השנה עליה דו ספרתית. מדד פוטסי 100 הבריטי שבמהלך פברואר קבע שיא היסטורי חדש ואף נסחר למשך כמה ימים מעל 8,000 נקודות, הסתפק בעליה חודשית של 1.6%.

התמה השלטת כעת בשוקי המניות של אירופה עדיין דבקה כנראה בתרחיש הנחיתה הרכה. עם זאת, נתוני האינפלציה ביבשת עדיין מטרידים. קצב האינפלציה בגוש היורו עמד על 8.6% בחודש ינואר. הריבית בגוש היורו שעדיין עומדת רק על 3%, צפויה לעלות בחודשים הקרובים באופן משמעותי.

בניגוד לשמחה השורה כרגע על שוקי המניות של ארה"ב ואירופה, הבורסה של תל אביב נמצאת מאחור. מדד תל אביב 125 נפל בפברואר ב-6%, ותל אביב 90 צלל ב-9%. לא פחות חשוב, גם השקל הישראלי נפל, ואיבד בתוך חודש אחד כ-9% מערכו לעומת הדולר האמריקאי.

הנפילות החדות בתל אביב – במיוחד כשמשווים אותן למתרחש בשאר העולם ולביצועים הטובים של הכלכלה הישראלית – נובעות בעיקר מהמהלך האגרסיבי של הממשלה החדשה להכפפת מערכת המשפט לסמכות הממשלה, ובמיוחד בית המשפט העליון.

במקביל, שורה ארוכה של כלכלנים מכובדים – בישראל ובעולם – השמיעו באחרונה אזהרות מפני מהלכי הממשלה, וטענו כי הם יגרמו לפגיעה קשה בכלכלה הישראלית. האזהרות של כלכלנים ואנליסטים, החששות מהורדת דרוג האשראי שילווה את השלמת מהלכי החקיקה והמגמה העולמית של פיטורים בתעשיית ההיי-טק צפויים גם בחודשים הקרובים. הבורסה, כדרכה, תביע את דעתה על המתרחש דרך מסכי המחירים ותנועת המדדים.

| המדד / תאריך | 01.01.23

תחילת שנה |

31.1.23

לפני חודש |

28.02.23

היום |

שינוי חודשי | שינוי מתחילת השנה |

| נקודות | נקודות | נקודות | |||

| ישראל | |||||

| תל אביב 125 | 1,813 | 1,822 | 1,712 | -6.0% | -5.6% |

| תל אביב 90 | 1,904 | 1,937 | 1,762 | -9.0% | -7.5% |

| תל אביב 35 | 1,797 | 1,797 | 1,734 | -3.5% | -3.5% |

| תל בונד 20 | 359.4 | 365.7 | 355.2 | -2.9% | -1.2% |

| ארה"ב | |||||

| נאסד"ק | 10,466 | 11,584 | 11,455 | -1.1% | 9.4% |

| S&P500 | 3,839 | 4,076 | 3,982 | -2.3% | 3.7% |

| דאו ג'ונס 30 | 33,147 | 34,086 | 32,889 | -3.5% | -0.8% |

| אירופה | |||||

| יורוסטוקס 50 (אירופה) | 3,793 | 4,163 | 4,251 | 2.1% | 12.1% |

| פוטסי 100 (אנגליה) | 7,451 | 7,771 | 7,898 | 1.6% | 6.0% |

| דאקס (גרמניה) | 13,923 | 15,128 | 15,400 | 1.8% | 10.6% |

| קאק 40 (צרפת) | 6,474 | 7,082 | 7,291 | 3.0% | 12.6% |

| Italy 40 (איטליה) | 2,332 | 2,608 | 2,691 | 3.2% | 15.4% |

| ביסט-100 (טורקיה) | 5,509 | 4,976 | 5,249 | 5.5% | -4.7% |

| אסיה ודרום אמריקה | |||||

| ניקיי 225 (יפן) | 26,094 | 27,327 | 27,445 | 0.4% | 5.2% |

| שנגחאי (סין) | 3,089 | 3,255 | 3,279 | 0.7% | 6.2% |

| האנג סנג (הונג קונג) | 19,781 | 21,842 | 19,785 | -9.4% | 0.0% |

| בווספה (ברזיל) | 109,734 | 113,430 | 105,711 | -6.8% | -3.7% |

| נכס | דולר | דולר | דולר | ||

| נפט ("טקסס מתוק") | 80.5 | 79.0 | 76.7 | -2.9% | -4.7% |

| זהב | 1,830 | 1,943 | 1,815 | -6.6% | -0.8% |

| ביטקוין | 16,500 | 22,940 | 23,400 | 2.0% | 41.8% |

| שונות | תשואה

לפדיון |

תשואה לפדיון | תשואה לפדיון | ||

| אג"ח ארה"ב 10 שנים | 3.88% | 3.53% | 3.92% | ||

| מדד הפחד (Vix) | 21.7 | 19.4 | 21.0 |

המידע המפורט לעיל הינו מידע מקצועי מסייע בלבד ואין לראות בו כמידע עובדתי או כמידע שלם וממצה של כל ההיבטים הכרוכים בניירות הערך ו/או בנכסים הפיננסים המוזכרים בו ולכן אין לקבל על סמך מידע זה בלבד החלטות השקעה כלשהן. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או חוות דעת בקשר עם המוצרים ו/או השירותים המוצעים על ידי קבוצת IBI בית השקעות בע"מ ו/או מוצרים ושירותים אחרים המוזכרים בו. האמור לעיל אינו מהווה עמדה בנוגע לכדאיות השקעה כלשהי, אינו מהווה תחליף לשיקול דעתו הפרטני של כל אדם בהתחשב בסיכויים ובסיכונים הטמונים בכל השקעה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המידע לעיל אינו מהווה תחליף לקבלת ייעוץ והדרכה מקצועיים על ידי מי שמוסמך לתיתם. כמו כן, על כל לקוח לפנות לקבלת ייעוץ והדרכה בקשר עם השקעתו הפוטנציאלית, לרבות ייעוץ מס המתחשב בנתוניו ומצבו המיסויי. אין לראות במידע האמור כעובדתי או כמידע שלם וממצה ואין לקבל החלטות השקעה כלשהן בהסתמך עליו בלבד. קבוצת IBI בית השקעות בע"מ לא תהיה אחראית כלפי כל אדם או תאגיד לכל נזק שעלול להיגרם לו כתוצאה משימוש בפרסום זה או הסתמכות עליו. אין באינפורמציה הניתנת לעיל משום הבטחת תשואה כלשהי. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל. IBI אמבן – ניהול השקעות בע"מ עוסקת בניהול תיקי השקעות ושיווק השקעות בלבד ואינה עוסקת בייעוץ.