7 דברים שכדאי לדעת על הלוואות P2P – אחד התחומים הצומחים בעולם הפיננסי

פעם, כשאמריקאים רצו לקחת הלוואה, הם היו חייבים לפנות לבנק או לחברות כרטיסי האשראי. אבל אז הגיעו פלטפורמות אינטרנטיות שמשדכות בין לווים למלווים ונוצר עולם הלוואות ה-P2P. אז מה חדש בתחום, איפה ישראל בכל הדבר הזה, וגם איך אפשר להשקיע בזה

אבולוציה של מוצרים פיננסיים יכולה להיות דבר מעניין. קחו למשל – הלוואות.

כשעושים חיפוש בגוגל על הביטוי The history of loans כתוב שההלוואות הראשונות בהיסטוריה האנושית ניתנו כנראה כאן “בשכונה” שלנו – בממלכת מסופוטמיה (עיראק, כזה). זה קרה בשנת 2,000 לפני הספירה בקירוב. אז עוד לא הלוו כסף, אלא בעיקר זרעים או דגנים. תעשיית ההלוואות תועדה ככזו ששיגשגה גם הרבה אחרי, ביוון העתיקה, באימפריה הרומית, בסין ובהודו העתיקות.

מתישהו במהלך ימי הביניים התפתח מנגנון הלוואת כספים. אם חייתם אז ולקחתם הלוואה, הפכתם בעצם לעובד של המלווה. אם המלווה שלכם היה “גרידי”, הוא דרש ריבית מופרזת, או החזר מהיר של ההלוואה, ואז בעצם הייתם הופכים לעבדים שלו.

טוב, בנימה אופטימית זו, נקפוץ קדימה כמה שנים בהיסטוריה.עד לפני עשור, כשאמריקאי או אמריקאית רצו לקחת הלוואה, הם היו חייבים לפנות לבנק או לחברות כרטיסי האשראי. בעשור האחרון, לצד התפתחויות טכנולוגיות, קמו פלטפורמות להלוואות באינטרנט. מהצד האחד, נמצא הלווה, ומהצד שני, נמצא הצד המלווה – אדם פרטי או משקיע מוסדי, בנק ועוד. אלו “הלוואות עמית לעמית” (P2P או MPL – Market Place Lending בעגה המקצועית) והן חלק מתחום הפינטק בעולם. למעשה, זה אחד התחומים הצומחים ביותר בעולם הפיננסי בשנים האחרונות.

למה? כי נוצר כאן מצב של Win-Win בו המלווה נהנה מריבית על הכסף שהוא מלווה, ומהצד השני, הלווה יכול ליהנות ממימון זמין ומהיר, לפעמים בתנאים טובים יותר.

אז אחרי הסקירה הכללית הזו, חשבנו שיהיה מעניין לכתוב גם על מה חדש בתחום הזה של אשראי צרכני ו-P2P, איפה ישראל בכל הדבר הזה, וגם איך אפשר להשקיע בזה. הנה שבעה דברים עדכניים על שוק ה-MPL (או P2P כפי שהוא מוכר יותר).

1. מה זה אשראי צרכני?

חוב של פרטיים שמיועד לצריכה של מוצרים או שירותים.

כרטיס אשראי, למשל, הוא סוג אחד של אשראי צרכני. היקף החוב בכרטיסי אשראי גדל כמעט פי מאה מאז שהבנק המרכזי בארה”ב (“הפד”) החל לעקוב אחר המגמה בשנת 1913.

כיום, סך חוב האשראי הצרכני בארה”ב מסתכם ב-4.08 טריליון דולר ונמצא בשיא כל הזמנים. גם התוצר המקומי הגולמי (תמ”ג) נמצא בשיא. אז אם מסתכלים על החוב של משקי הבית כשיעור מההכנסה הפנויה, שיעור זה נמצא היום בשפל של 20 שנה.

ומה קורה ככשהביקוש עולה? גם המחירים עולים. שיעור הריבית על אשראי בארה”ב הגיע לשיא של כמעט 17% ברבעון הראשון של 2019.

2. איך משתלב תחום ה-P2P בעולם האשראי הצרכני בארה”ב?

הנה שלושה מספרים על שוק ה-P2P:

כיום, אחד מתוך שלושה לווים בארה”ב נוטל הלוואות באמצעות זירת הלוואות אינטרנטית.

בארבע השנים האחרונות צמח השוק ביותר מ-1,000% והגיע ב-2018 ל-119 מיליארד דולר.

לפי הערכות בית ההשקעות מורגן סטנלי, השוק צפוי להגיע לכמעט 300 מיליארד דולר כבר בשנה הבאה, ולטריליון דולר עד שנת 2025.

3. מי החברות שפועלות בתחום ה-P2P?

החברה הגדולה בעולם בתחום היא Lending Club האמריקאית, שנסחרת בבורסת ניו יורק בשווי של כ-1.1 מיליארד דולר. היא מימנה עד היום הלוואות בשווי של מעל 50 מיליארד דולר. החברה השנייה בגודלה בארה”ב היא Prosper הפרטית. היא מימנה הלוואות בשווי של יותר מ-15 מיליארד דולר.

שתי החברות פיתחו פלטפורמה אינטרנטית, המאפשרת זירת מפגש בין אנשים המחפשים הלוואה לבין משקיעים פרטיים, בנקים, בנקי השקעות וקרנות גידור, המלווים להם כסף.

4. למה אנחנו כותבים רק על השוק בארה”ב? איפה ישראל בכל הדבר הזה?

בשנים האחרונות קמו גם בישראל מספר פלטפורמות להלוואות “עמית לעמית”, אבל המידע על השוק הזה עדיין בחיתוליו, בעיקר בגלל שהשוק הזה צעיר.

- למשל, האם אנחנו מכירים את התנהגותו של הצרכן הישראלי?

- האם אנו יודעים כיצד הוא מגיב בזמני משבר פיננסי?

- על איזה מידע פיננסי מבססות הפלטפורמות הישראליות את ההלוואות?

אז אומנם, דירוג האשראי “הישראלי” יצא לדרך בתחילת 2019, אבל את הפירות שלו נוכל לראות רק עוד מספר שנים. בארה”ב, לעומת זאת, דירוג אשראי קיים כבר עשרות שנים (Credit Score). הצרכנים האמריקאים קנאים לדירוג האשראי שלהם מכיוון שלפגיעה בו יש השלכות קשות בארה”ב. דירוג אשראי נמוך עלול לפגוע ביכולת לשכור דירה, לשכור רכב, להתקבל לעבודה, להתקבל ללימודים ודברים נוספים. האם זה נכון מבחינה מוסרית? תשפטו אתם…

כך או כך, נתונים על התנהגות הצרכנים האמריקאים נאספים על ידי שלוש חברות דירוג פרטיות. הם נשלחים לחברת מידע ששמה FICO. אלגוריתם שמשלב בין הנתונים שנאספו מחברות הדירוג מנפיק לבסוף את הציון הגורלי, המכונה “ציון FICO”.

הציון נע בין 300 ל-850:

- לווים עם ציון 640 ומעלה נחשבים כלווים טובים – לוויPrime

- לווים עם ציון בין 600 ל-640 הם Near Prime

- לווים מתחת לציון 600 כבר נחשבים כ- Sup Prime

5. מה הגורם הכלכלי שהכי משפיע על שוק האשראי הצרכני, וה-P2P בתוכו?

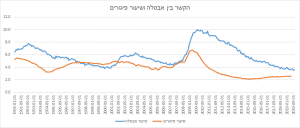

אבטלה. אבטלה הולכת וגדלה מורידה את יכולת ההחזר של לווים, ולכן עושה שני דברים. מורידה את הביקוש להלוואות ומעלה את הסיכוי לפיגורים בהחזרי ההלוואות.

אפשר לראות את זה בגרף פה למטה.

כיום, שיעור האבטלה בארה”ב (וגם בישראל) נמוך מאוד – אבסולוטית וגם במונחים היסטוריים. בספטמבר האחרון הוא עמד על 3.5% – הנמוך ביותר מאז דצמבר 1969. בנוסף, ספטמבר 2019 היה החודש ה-108 ברציפות שבו נוספו משרות לשוק התעסוקה – הרצף הארוך ביותר בתולדות ארה”ב.

בסך הכל, אפשר לומר שארה”ב נהנית כיום מכלכלה בריאה. גם שיעור הפיגורים והחובות המסופקים נמצאים ברמות נמוכות היסטורית. ברבעון השני של השנה, רק 2.48% מחשבונות כרטיסי האשראי איחרו בתשלום במשך למעלה מ-30 יום.

6. האם שוק האשראי הצרכני חווה משברים?

כן. המשבר המפורסם שבהם הוא משבר ה-Sub Prime שהתחיל ב-2008. המשבר הביא את שיעור הפיגורים והחובות האבודים ל-10.54% בסוף 2009 – שיא כל הזמנים. אבל, למרות הנתון הגבוה הזה, התשואה נטו על כרטיסי אשראי בארה”ב נותרה חיובית לאורך כל תקופת המשבר.

גם שוק ה-P2P חווה משברים.

ב-2016 צמח שיעור הפיגורים בתשלומים ומלווים רבים נאלצו לצאת מהתחום בעקבות ביצועים מאכזבים. זה קרה בגלל שהיה עודף ביקוש מצד משקיעים המוסדיים וקרנות השקעה, שדרשו לקנות עוד ועוד הלוואות. כדי לעמוד בביקוש הגובר, פלטפורמות ה-MPL הגדילו את היצע הלווים על ידי הקלה בתהליך החיתום והורדת הריבית הפנימית ללווים.

את הסיכונים בשוק ה-P2P אפשר לסכם כך: חיתום שגוי מצד הפלטפורמה (כפי שראינו), נפילה של פלטפורמה ומשבר מאקרו-כלכלי שיעלה את שיעור האבטלה בארה”ב.

7. איך אפשר להשקיע בשוק ה-P2P?

בישראל פועלות מספר קרנות השקעה בתחום ה-P2P, ביניהן גם IBI CCF שהיא הוותיקה והגדולה ביותר, ופועלת מזה חמש שנים. היא משקיעה בשוק האשראי הצרכני בארה”ב. השקעה בקרן אפשרית עבור לקוחות “כשירים” בלבד. זאת בהתאם להגדרה בתוספת הראשונה של חוק ניירות ערך, תשכ”ח-1968 .

ב-CCF השקיעו גם גופים מוסדיים, כלומר חברות שמנהלות קופות גמל, קרנות פנסיה וחברות ביטוח. יש עוד הרבה דברים לספר על קרן IBI CCF. אז אם אתם משקיעים ומשקיעות “כשירים” בהתאם להגדרה כאמור מעלה, אתם מוזמנים ומוזמנות ליצור קשר.

דור סגרון ואדם מומינוב, אנליסטים בקרן IBI CCF.