לפחות חמש סיבות שבגללן כדאי להכיר את קרן ההשקעות האלטרנטיבית comRit

אם אתם ואתן משקיעים כשירים ועדיין לא פגשתם בקרן ההשקעות של IBI בתחום הנדל"ן המניב – הנה המידע המעודכן ביותר, וכל היתרונות שהיא צברה בשנים האחרונות

תשמעו סיפור: אחד הדברים שההיסטוריון יובל נח הררי אומר זה שאנחנו – בני אדם – חושבים בסיפורים. לא בעובדות, מספרים או משוואות. אנחנו צריכים סיפור פשוט כדי להתעניין ולהשתכנע.

אז חשבנו וחשבנו איך להפוך את כל מה שכתוב כאן למטה לסיפור.

ואז חשבנו עוד קצת, והגענו למסקנה שאולי בעצם אין צורך. עם כל הצניעות, קרן comRit (קומריט) היא פשוט סיפור טוב בפני עצמו.

אז בלי יותר מידי פעלולים ופירוטכניקה, המטרה שלנו בכתבה הזו היא לספק לכם ולכן את המידע המעודכן ביותר על קרן קומריט, שמשקיעה בנדל”ן מניב בארה”ב. היא אחת משלוש הקרנות האלטרנטיביות ש-IBI מציעה*.

אז מה הסיפור של קרן קומריט?

זה מוצר השקעה מבית IBI בית השקעות.

קרן שמשקיעה רק בנדל”ן מניב, ורק בארה”ב. היא משקיעה במספר רב של נכסים שמפוזרים על פני אזורים גאוגרפיים רבים בארה”ב, וגם בסקטורים מגוונים. היא מנוהלת על ידי אנשים עם ניסיון בתחום הזה.

הקרן משקיעה בתיקי נכסי נדל”ן מניב, עליהם אפשר לדעת עוד בסירטון > כאן

קרן “קומריט” מציגה ארבעה יתרונות מרכזיים:

1 // היא שואפת לייצר תשואה גבוהה ויציבה, המבוססת על רווחי הון ודיבידנדים.

2 // היא משקיעה באלפי נכסים בו זמנית, המפוזרים בין תשעה סקטורים שונים, בהם חוות שרתים מרכזי הפצה משרדים, מרכזי איחסון ועוד.

3 // היא יכולה להיות רכיב ההשקעה היחיד שלכם בתחום נדל”ן מניב, בגלל הפיזור הרחב שהיא מציעה ( Asset Classבפני עצמו, בשפה השוק הונית).

4 // היא עשויה להיות רכיב גידור מפני תנאי מיתון או האטה כלכליים. ניסיון העבר מלמד שפיזור השקעות בין מספר רב של נכסים עם מיתאם נמוך יחסית, הוא כלי חשוב להשגת תשואה עודפת ולהצלחה בענף הנדל”ן.

הקרן לא פועלת בחלל ריק. נאמנות ותיפעול הקרן מבוצעים על ידי חברת “צור ניהול הון בע”מ”, האדמיניסטרטור הגדול בישראל. את הקרן מלווים משרד עו”ד וינוגרד ושות’ ומשרד רואי החשבון BDO.

ו… לא פחות חשוב: יש להשקעה הזו “אמא ואבא”.

כשאתם משקיעים ב”קומריט” אתם נהנים מכל היתרונות של IBI בית השקעות, שנמצא כאן כבר 48 שנים. זה אומר ותק, ניסיון והצלחות לאורך השנים, לצד חדשנות ויצירתיות בפתרונות השקעה.

מה הייחוד של קומריט?

כל קרנות ההשקעה או הפרוייקטים שמבטיחים כיום תשואה גבוהה בתחום נדל”ן מניב, מתבססים על ההנחה שתהיה המשך עליית מחירים בשוק הנדל”ן.

אבל מה שעושים השחקנים היותר מקצועיים בענף – ביניהם קומריט – זה דווקא לצמצם סיכונים.

איך עושים את זה?

באמצעות רכישת נכסי ליבה.

למשל, מגדלי עזריאלי הם נכס ליבה. הם קרובים למרכז הפועם של תל אביב ולתחנות רכבת – אחת קיימת ואחת נוספת בהקמה – הרכבת הקלה.

מה לא נחשב לנכס ליבה? מגדל משרדים בנס ציונה, למשל.

אז אומנם התשואות בתחום הנדל”ן המניב ממשיכות להיות גבוהות, אבל השאלה שצריך לשאול בנקודת הזמן הנוכחית היא באיזו רמת סיכון?

למשל, מה רמת הסיכון בפרויקט ייזום של מגדל משרדים בנס ציונה, לעומת רמת הסיכון ברכישת נכס ליבה, למשל בשדרה החמישית בניו יורק?

מה שקומריט עושה: רוכשת נכסי ליבה, אבל בלי לשלם עליהם מחיר מלא. סוג של רכישות שרק שחקנים גדולים ומקצועיים עושים. נפרט על זה בהמשך.

קומריט – קצת מספרים

קומריט מחזיקה 25 תיקי השקעות (Portfolios) בתשעה סקטורים שונים. היקפו של כל תיק הוא 1-3 מיליארד דולר.

כל העסקאות הקרן מבוצעות עם חברות ציבוריות, המפוקחות על ידי רשות ניירות ערך בארה”ב (SEC). המשמעות היא שקיפות מקסימלית ומידע רב הנמצא בדו”חות הכספיים ובדיווחים של חברות אלה.

מה הסיכון הגדול ביותר בנדל”ן מניב, ואיך הופכים אותו ליתרון?

הסיכון הגדול ביותר הוא איכות תיפעול הנכס. היתרון הוא שקומריט עובדת עם חברות התיפעול המובילות בכל סקטור.

נחשוב, למשל, על מלון שאנו מתארחים בו. התיפעול מאוד משמעותי במקרה הזה: מה רמת החדר בו אנו מתארחים, כמה הוא נקי ונעים, מה החוויה בחדר האוכל, בבריכה ואפילו במעלית.

דוגמה נוספת לכמה חשוב תיפעול הנכס – במיתחם דירות (“מולטי-פמילי”). חברת תיפעול טובה תדע, למשל, איך לבצע בזמן הקצר ביותר החלפה מדייר שעוזב לדייר שנכנס. המשמעות היא הפסד מינימלי של תשואה שוטפת על הנכס.

מה קומריט עושה כדי להניב מקסימום תשואה על כל דולר המושקע בה?

בקומריט, כל 100 דולר שהושקעו בקרן, יגיעו במלואם להשקעה בנכסים. לפעמים אפילו יותר.

איך זה קורה?

אחת מאסטרטגיות הפעולה של הקרן היא לקנות החזקות ממשקיעים קיימים, באמצעות הצעות רכש או עסקאות בשוק המשני (“סקנדריז”).

יש לזה יתרונות משמעותיים: הקרן כבר קיימת, ולכן אפשר לבדוק את הביצועים שלה. וגם, תקופת ההמתנה ל”אקזיט” (מכירה) על הנכסים מתקצרת משמעותית.

כיום, 100% מהעסקאות של קומריט מבוצעות בצורה זו. לצידן, עסקאות שבוצעו בעבר בדרך רגילה, מתקדמות לקראת אקזיט בלוח הזמנים הרגיל.

מה משפיע על תחום הנדל”ן המניב ואיך זה קשור לריבית?

מה שמשפיע על תחום הנדל”ן המניב הוא שיעור הצמיחה של המשק. כשארה”ב צומחת, יש ביקוש לנדל”ן מניב – מכל הסוגים, המחירים עולים וגם התשואה מושפעת לטובה.

והריבית?

השיח בארה”ב בתקופה הנוכחית הוא על ירידת ריבית.

כך או כך, ההשפעה על תחום הנדל”ן המניב מינורית כשמדובר על עלייה או ירידה של 0.5% בריבית הבנק המרכזי.

למה?

כי ריבית פחות משפיעה על התשואה המתקבלת מהנכס.

כאמור, מה שמשפיע הרבה יותר הוא הצמיחה הכלכלית.

וההוכחה לכל זה – הטבלה לא משקרת

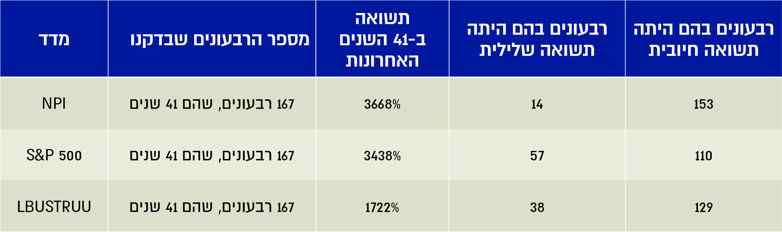

בטבלה למטה, בשורה הראשונה – ביצועי מדד NPI, המייצג את תחום הנדל”ן המניב בארה”ב (עסקאות שקרו בפועל).

עוד אפשר לראות בטבלה את ביצועי מדד S&P 500 וביצועיו של מדד LBUSTRUU שהוא מדד כללי ורחב של איגרות חוב בארה”ב (של בלומברג ובנק ברקליס).

מדד הנדל”ן המניב בארה”ב עלה ב-3,668% ב-41 שנה, ורשם תשואה שלילית רק ב-14 רבעונים מתוך 167.

מדד איגרות החוב בארה”ב הניב בתקופה זו תשואה של 1,722%, כלומר, פחות מחצי מתשואת מדד הנדל”ן, ובתנודתיות גבוהה יותר – 38 רבעונים שליליים.

יש לך שאלות? דברים נוספים שברצונך לדעת? אז מוזמנים ומוזמנות ליצור קשר.

* השקעה בקומריט אפשרית עבור לקוחות כשירים – בהתאם להגדרתם בתוספת הראשונה לחוק ניירות ערך תשכ”ח-1968.